Prawidłowe sporządzenie PIT-11 niestety nie należy obecnie do najprostszych zadań. Szczególnie skomplikowane bywa przygotowywanie wspomnianej informacji dla osób korzystających z „zerowego PIT” i/lub pobierających zasiłki z ubezpieczenia społecznego należne w razie choroby, opieki, wypadku czy macierzyństwa.

PIT-11 za 2023 r. sporządzić trzeba według wzoru w wersji 29 i wysłać:

- do właściwego urzędu skarbowego drogą elektroniczną w terminie do 31 stycznia 2024 r.

- do podatnika w terminie do 29 lutego 2024 r.

Wskazane terminy są inne w przypadku:

- gdy składający zaprzestali działalności przed końcem stycznia lub odpowiednio przed końcem lutego roku następującego po roku podatkowym – w takich okolicznościach wysyłka musi nastąpić do dnia zaprzestania działalności;

- gdy w trakcie roku podatkowego ustał obowiązek poboru zaliczki przez płatników, o których mowa w art. 39 ust. 1 ustawy PIT – wówczas obowiązuje termin 14 dni od złożenia pisemnego wniosku przez podatnika.

Ważne są objaśnienia zamieszczone na druku PIT-11

Aby prawidłowo wypełnić PIT-11 za 2023 r. trzeba koniecznie:

– mieć na uwadze, że:

- jak sama nazwa wskazuje, PIT-11 jest informacją o pobranych (a nie należnych) zaliczkach na podatek dochodowy (wykazujemy w nim więc faktycznie potrącone na listach płac zaliczki podatkowe),

- w pozycjach dotyczących kosztów uzyskania przychodu wykazuje się koszty faktycznie uwzględnione przez płatnika przy poborze zaliczek na podatek;

– zapoznać się z treścią objaśnień znajdujących się na informacji PIT-11, a spośród nich przede wszystkim z tymi poniższymi:

13)

Książka dla kadr i płac "Mistrz Kadr i Płac" najnowsze wydanie na 2026 rok to ponad 1080 stron eksperckiej i praktycznej wiedzy kadrowo-płacowej opisanej zrozumiałym językiem z roczną aktualizacją!

W kwocie przychodów, w części E, nie uwzględnia się przychodów wolnych od podatku na podstawie przepisów ustawy oraz przychodów, od których na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku; jednakże w kolumnie e należy wykazać dochody zwolnione od podatku na podstawie umów o unikaniu podwójnego opodatkowania lub innych umów międzynarodowych.

14)

W kwocie kosztów uzyskania przychodów wykazuje się koszty faktycznie uwzględnione przez płatnika przy poborze zaliczek na podatek.

15)

W przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, o których mowa w art. 12 ust. 1 ustawy, jak i zasiłków pieniężnych z ubezpieczenia społecznego, o których mowa w art. 20 ust. 1 ustawy, łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1, odpowiednio w wierszach 2, 3, 12, 13, 14 albo 15 części E.

16)

W wierszu 1 i odpowiednio wierszu 6 części E wykazuje się również przychody z wymienionych tam tytułów otrzymane przez podatników, którzy przenieśli miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej (tzw. ulga na powrót) oraz otrzymane przez podatników, którzy w roku podatkowym wychowywali co najmniej czworo dzieci (tzw. ulga dla rodzin 4+), jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek w sytuacji gdy podatnik nie złożył płatnikowi oświadczenia o spełnieniu warunków do stosowania zwolnień od podatku, o których mowa w art. 21 ust. 1 pkt 152 i 153 ustawy, albo z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. W wierszach tych należy odpowiednio wykazać przychody uzyskane przez podatników wraz z kwotą kosztów uzyskania przychodów oraz sumą zaliczek na podatek pobranych przez płatnika.

17)

Wiersze 2, 7, 11 i 13 części E wypełnia się, jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek w związku ze złożeniem przez podatnika oświadczenia o rezygnacji ze stosowania w trakcie roku zwolnienia od podatku, o którym mowa w art. 21 ust. 1 pkt 148 ustawy (tzw. ulga dla młodych) albo z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. W wierszach tych należy odpowiednio wykazać przychody uzyskane przez podatników do ukończenia 26. roku życia wraz z kwotą kosztów uzyskania przychodów oraz sumą zaliczek na podatek pobranych przez płatnika. Przychody ze stosunku pracy i stosunków pokrewnych uzyskane przez podatnika po dniu ukończenia 26. roku życia płatnik wykazuje w wierszu 1, odpowiednio przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy, płatnik wykazuje w wierszu 6, przychody z praktyk absolwenckich lub staży uczniowskich, płatnik wykazuje w wierszu 10, a przychody z zasiłków macierzyńskich płatnik wykazuje w wierszu 12.

18)

Wiersze 3, 8 i 14 części E wypełnia się, jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek w sytuacji gdy podatnik nie złożył płatnikowi oświadczenia o spełnieniu warunków do stosowania zwolnienia od podatku, o którym mowa w art. 21 ust. 1 pkt 154 ustawy (tzw. ulgi dla seniora) albo z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. W wierszach tych należy odpowiednio wykazać przychody uzyskane przez podatników po ukończeniu 60. roku życia w przypadku kobiety i 65. roku życia w przypadku mężczyzny, pod warunkiem że podatnik podlega z tytułu uzyskania tych przychodów ubezpieczeniom społecznym w rozumieniu ustawy z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych. W wierszach tych należy odpowiednio wykazać kwoty kosztów uzyskania przychodów oraz sumy zaliczek na podatek pobranych przez płatnika. Przychody ze stosunku pracy i stosunków pokrewnych uzyskane przez podatnika przed ukończeniem ww. wieku płatnik wykazuje w wierszu 1, odpowiednio przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy płatnik wykazuje w wierszu 6, a z zasiłków macierzyńskich – w wierszu 12.

19)

W wierszu 15 części E wykazuje się m.in. zasiłki pieniężne z ubezpieczenia społecznego wypłacone przez zakład pracy, z wyjątkiem zasiłków macierzyńskich wykazanych w wierszach 12, 13 i 14, należności z tytułu członkostwa w rolniczej spółdzielni produkcyjnej, należności za pracę przypadające tymczasowo aresztowanym lub skazanym, świadczenia wypłacone z Funduszów: Pracy i Gwarantowanych Świadczeń Pracowniczych, należności wynikające z umowy aktywizacyjnej, a także kwotę stypendium, o którym mowa w art. 21 ust. 1 pkt 40b ustawy, w wysokości przekraczającej kwotę zwolnioną od podatku (wykazaną w poz. 106).

20)

W poz. 95 i 96 nie wykazuje się składek, których podstawę wymiaru stanowi dochód (przychód) zwolniony od podatku na podstawie ustawy, oraz składek, których podstawę wymiaru stanowi dochód, od którego na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku, a w przypadku składek zagranicznych, których podstawę wymiaru stanowi dochód (przychód) zwolniony od podatku na podstawie umów o unikaniu podwójnego opodatkowania.

22)

Limit zwolnienia od podatku przychodów wykazanych w poz. 109 i 114 wynosi łącznie 85 528 zł w roku podatkowym.

23)

W poz. 122 wykazuje się składki na ubezpieczenie zdrowotne, o których mowa w ustawie z dnia 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (Dz. U. z 2021 r. poz. 1285, z późn. zm.). Składki wykazane w poz. 122 są uwzględniane w kwocie składek do obliczenia w zeznaniu podatkowym dodatkowego zwrotu z tytułu ulgi na dzieci, zgodnie z art. 27f ust. 9 ustawy.

Pytania i odpowiedzi dotyczące aktualnego wzoru PIT-11

Pracownik w dniu 15 stycznia 2024 r. zmienił adres zamieszkania i urząd skarbowy. Jakie dane adresowe powinny zatem znaleźć się na PIT-11? Czy te aktualne na dzień 15 stycznia 2024 r.?

W PIT-11 należy wykazać takie dane adresowe pracownika, jakimi płatnik dysponuje na moment wysyłania PIT-11 do urzędu skarbowego.

Pracownik w dniu 15 stycznia 2024 r. zmienił adres zamieszkania i urząd skarbowy, ale PIT-11 został już wysłany do urzędu wg danych jakie mieliśmy w systemie na moment wysyłki. Czy jesteśmy w tej sytuacji zobowiązani do sporządzenia korekty PIT-11?

Nie. W PIT-11 należy wykazać takie dane adresowe pracownika, jakimi płatnik dysponuje na moment wysyłania PIT-11 do urzędu skarbowego.

Czy z punktu widzenia wystawiania PIT-11 ważny jest moment powstania przychodu u podatnika?

Tak, gdyż od niego zależy czy dane świadczenie jest przychodem danego roku podatkowego, za który sporządzana jest informacja PIT-11.

W przypadku wynagrodzenia momentem powstania przychodu jest:

- dzień postawienia do dyspozycji zatrudnionego gotówki, np. dzień wypłaty wynagrodzeń, pod warunkiem że pracodawca był realnie przygotowany do dokonania takiej wypłaty, albo dzień zawiadomienia przez pocztę o możliwości odbioru przekazu pieniężnego, bez względu na to, czy pracownik rzeczywiście pieniądze otrzymał lub

- dzień obciążenia rachunku bankowego pracodawcy, w związku z realizacją przelewu z pensją dla podwładnego– potwierdzają to interpretacje podatkowe, np.:

– Dyrektora Izby Skarbowej w Warszawie z 8 lipca 2009 r. (IPPB5/423-198/09-3/MB),

– Dyrektora Izby Skarbowej w Warszawie z 18 lipca 2014 r. (IPPB2/415-372/14-2/LS), w której czytamy: „Zasadny zatem będzie pogląd, iż za moment uzyskania przychodu ze stosunku pracy należy przyjąć moment wypłaty (obciążenia rachunku), a nie dzień, w którym wynagrodzenie wpłynie na rachunek pracownika.

Z przedstawionego stanu faktycznego wynika, że w grudniu 2013 r. została podpisana umowa za porozumieniem stron o rozwiązaniu stosunku pracy. W umowie tej uwzględniono odprawę stanowiącą 5-krotność wynagrodzenia miesięcznego (za miesiące od stycznia 2014 do maja 2014 r.) oraz ekwiwalent za zaległe dni urlopowe. W grudniu pracodawca przelał należne wynagrodzenie za grudzień, które pracownik otrzymał 30.12.2013 r. W innym terminie grudniowym pracodawca polecił przelew za odprawę i ekwiwalent, co zostało zaksięgowane na koncie pracownika 2.1.2014 r. Przesłany przez pracodawcę PIT-11 za rok 2013 traktuje środki otrzymane przez pracownika w 2014 r. jako przychód za rok 2013.

Mając powyższe na uwadze, należy stwierdzić, że jeżeli obciążenie (uznanie) rachunku bankowego pracodawcy nastąpiło w grudniu 2013 r., suma pieniężna przysługująca (…) tytułem odprawy i ekwiwalentu za zaległe dni urlopowe stanowi przychód roku 2013 i podlega opodatkowaniu według zasad obowiązujących w tym roku (…)”;

– Dyrektora Krajowej Informacji Skarbowej z 4 listopada 2019 r. (0113-KDIPT2-1.4011.410.2019.2.MD), w której podkreślono, iż: „W sytuacji, gdy wypłata wynagrodzenia jest dokonywana na wskazany przez pracownika rachunek płatniczy (…) „postawienie do dyspozycji” oznacza moment, w którym środki „schodzą” z konta bankowego pracodawcy. Nie jest to dzień otrzymania środków na konto bankowe pracownika”.

Jeśli chodzi o świadczenia pozapłacowe (np.: świadczeń w naturze), przychód z ich tytułu powstaje zasadniczo w dniu przekazania ich zatrudnionemu lub w momencie postawienia ich do jego dyspozycji.

Co istotne, należne lecz niewypłacone zatrudnionej osobie świadczenie przysługujące za pracę nie stanowi podstawy wymiaru zaliczki podatkowej oraz składek na ubezpieczenia społeczne. Potwierdza to m.in. uchwała składu 7 sędziów SN z 10 września 2009 r., sygn. I UZP 5/09, w której czytamy:

„(…) podstawą wymiaru składki są (fizycznie) otrzymane – wypłacone środki pieniężne, albo też takie środki postawione do dyspozycji pracownika (a więc środki pieniężne wypłacone, ale z przyczyn leżących po stronie pracownika niepobrane przez niego, a więc należność przekazana do dyspozycji pracownika jako prawnie mu przysługująca) – tak rozumiany jest przychód w ustawie o podatku dochodowym, co skądinąd jest zrozumiałe, biorąc pod uwagę, że podatek dochodowy jest należny od środków pieniężnych, którymi podatnik dysponuje, albo może dysponować. Nie jest więc prawnie możliwe uwzględnianie w podstawie wymiaru składek na ubezpieczenia społeczne pracowników jakichkolwiek należności, które nie stały się przychodem ze stosunku pracy w rozumieniu przepisów o podatku dochodowym od osób fizycznych.

Przychód powstaje dopiero w momencie rzeczywistego otrzymania lub postawienia go do dyspozycji pracownika, stąd przy ustalaniu podstawy wymiaru składek na ubezpieczenia społeczne istotne jest czy powstał przychód z tytułu stosunku pracy, a więc czy nastąpiła wypłata należności lub jej postawienie do dyspozycji ubezpieczonego. Przychód z tytułu wynagrodzenia za pracę – zgodnie z ogólnymi zasadami określonymi w art. 11 ust. 1 ustawy o podatku dochodowym – powstaje z chwilą jego otrzymania lub postawienia do dyspozycji. Stąd też wynagrodzenie będzie dla pracownika przychodem tego roku podatkowego, w którym zostało otrzymane, choćby nawet dotyczyło ono roku poprzedniego (…)”.

W jaki sposób powinny być wypełniane na PIT-11 pozycje z zasiłkiem macierzyńskim w przypadku, gdy w danym roku podatkowym będzie tylko korekta ujemna takiego zasiłku. Na przykład: w roku 2023 wypłacony został zasiłek macierzyński. W następnym roku – 2024, z uwagi na zmianę urlopu macierzyńskiego na urlop wychowawczy należy skorygować wypłacony zasiłek macierzyński.

Powoduje to wyliczenie w 2024 r. korekty na minus zasiłku macierzyńskiego. Co z tym ujemną zaliczką na podatek w sytuacji gdy nie będzie kolejnego macierzyńskiego, z którym to można skompensować?

Co gdy jeśli nie będzie innych przychodów w danym roku albo będą ale z innych tytułów?

Obowiązkiem płatnika jest wykazanie w informacji PIT-11 osiągniętego przez pracownika w roku podatkowym przychodu, zastosowanych kosztów uzyskania przychodów i pobranej zaliczki na podatek dochodowy od osób fizycznych.

Skoro zatem płatnik w informacji PIT-11 za 2023 r. odzwierciedlił stan faktyczny zaistniały w trakcie roku podatkowego, to w związku z korektą wypłaconego zasiłku macierzyńskiego z 2024 r. – płatnik nie będzie miał obowiązku korekty informacji PIT-11 za 2023 r.

Jeżeli okaże się, że zasiłek macierzyński był wypłacony nienależnie, to będzie on podlegał zwrotowi w tym roku, w którym stał się nienależny (w przedstawionym stanie faktycznym będzie to rok 2024).

Jeśli podatnik zwróci ten zasiłek zakładowi pracy, to płatnik powinien odjąć ten zwrot od innego dochodu przy obliczaniu zaliczki na podatek, a w PIT-11 wykazać jedynie tę różnicę.

Jeśli jednak płatnik nie wypłaca innego dochodu w 2024 r., zatem nie ma od czego odjąć zwrotu, to nie wypełnia PIT-11. W tej sytuacji zwrot dokonany przez podatnika (jeżeli obejmował kwotę nienależnego świadczenia łącznie z podatkiem), zostanie przez niego uwzględniony, w postaci odliczenia od dochodu w zeznaniu podatkowym – podstawa odliczenia to art. 26 ust. 1 pkt 5 ustawy PIT.

26 latek powracający z zagranicy korzysta z urlopu macierzyńskiego. Złożył wniosek o stosowanie zwolnienia dla osób powracających z zagranicy. Mamy w związku z tym sytuację nakładających się zwolnień z podatku. W której pozycji PIT-11 należy wykazać jego zasiłek macierzyński?

Czy należy zastosować jakąś kolejność stosowanych zwolnień? Np. że „ulga dla młodych” ma pierwszeństwo ze względu na „domyślne” przysługiwanie zwolnienia, a dopiero w dalszej kolejności rozpatrywać kolejne zwolnienia?

Czy przy zbiegu „ulgi dla młodych” i innego zwolnienia należy zaznaczać kwadrat w polu 115?

Na wstępie należy zauważyć, że ulga dla młodych, o której mowa w art., 21 ust. 1 pkt 148 ustawy PIT jest stosowana przez płatnika z mocy ustawy (podatnik nie składa żadnego wniosku). Inaczej jest w przypadku ulgi na powrót, o której mowa w art. 21 ust. 1 pkt 152 ustawy PIT. Płatnik będzie ją stosował na żądanie podatnika, tj. po uprzednim otrzymaniu od podatnika pisemnego oświadczenia o spełnieniu przez niego warunków do wskazanej w oświadczeniu ulgi.

Zatem płatnik, nie powinien mieć problemu z określeniem, którą ulgę stosuje. Ustawa nie określa kolejności stosowania ulg. Naszym zdaniem płatnik powinien stosować w pierwszej kolejności te ulgi, na stosowanie których mają wpływ takie okoliczności, jak upływ czasu, czyli ulgę dla młodych, która po przekroczeniu przez podatnika 26. roku życia nie może być stosowana. Przychód, w odniesieniu do którego zastosowano zwolnienie należy wykazać w części G w PIT-11. Jeżeli podatnik korzystał z kilku tytułów tzw. PIT-0 np. z ulgi dla rodzin 4+ i z ulgi dla pracujących seniorów, płatnik zaznacza dwa kwadraty.

Praktyczne objaśnienia poszczególnych pozycji z części E i G PIT-11

|

Wskazanie wiersza i poz. z części E PIT-11

|

Gdzie wykazywać składki ZUS od przychodów wykazanych w danym wierszu

|

|

Wiersz 1 (poz. 29 – 35) Należności ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, wypłacone przez zakład pracy oraz płatników, o których mowa w art. 42e ust. 1 ustawy, z wyjątkiem należności wykazanych w wierszu 2 albo 3

|

Składki społeczne: poz. 95

Składka zdrowotna (9%): poz. 122

|

|

W wierszu tym wykazuje się przychody ze stosunku pracy i pokrewnych (z wyjątkiem zasiłków z ubezpieczenia społecznego należnych w razie m.in. choroby, wypadku, opieki czy macierzyństwa) otrzymane przez wszystkich pracowników po dniu ukończenia 26. roku życia, nie później niż do dnia poprzedzającego dzień ukończenia wieku emerytalnego. Jak wynika z objaśnień zamieszczonych na druku PIT-11, w poz. 29 wykazuje się również przychody z wymienionych tam tytułów otrzymane przez podatników, którzy przenieśli miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej (tzw. ulga na powrót) oraz otrzymane przez podatników, którzy w roku podatkowym wychowywali co najmniej czworo dzieci (tzw. ulga dla rodzin 4+), jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek w sytuacji gdy: – podatnik nie złożył płatnikowi oświadczenia o spełnieniu warunków do stosowania zwolnień od podatku, o których mowa w art. 21 ust. 1 pkt 152 i 153 ustawy PIT, albo – z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. W poz. 29 wykazujemy nie tylko wynagrodzenie za pracę, chorobę czy urlop, ale także np. wpłaty na PPK finansowane przez pracodawcę, odprawy emerytalno-rentowe, czy wartość pakietów medycznych. W poz. 30 płatnik wskazuje wartość pobranych w trakcie roku zaliczek na poczet podatku dochodowego od osób fizycznych za rok sporządzenia PIT-11, z tytułu wypłat wskazanych w wierszu nr 1 (stosunek pracy, służbowy, pracy nakładczej, spółdzielczy stosunek pracy). Wykazać należy wartość zaliczek pobranych w roku podatkowym, a nie zaliczek należnych. W PIT-11 za 2023 r. wykazujemy zaliczki podatkowe pobrane od wynagrodzenia wypłacanego (otrzymanego lub postawionego do dyspozycji podatnika) w 2023 r. Zaliczki na podatek podlegają zaokrągleniu do pełnych złotych. W przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i pracy nakładczej o których mowa w art. 12 ust. 1 ustawy, PIT jak i zasiłków pieniężnych z ubezpieczenia społecznego, o których mowa w art. 20 ust. 1 ustawy PIT (np. zasiłku chorobowego lub opiekuńczego), łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1 (pole 33), odpowiednio wierszu 2 albo odpowiednio w wierszach 2, 3, 12, 13, 14 albo 15 części E.

|

|

|

Wiersz 2 (poz. 36 – poz. 40) Należności z tytułów wymienionych w wierszu 1, otrzymane przez podatników do ukończenia 26. roku życia

|

Składki społeczne: poz. 96

Składka zdrowotna (9%): poz. 122

|

|

W wierszu tym podać należy przychód z umowy o pracę, stosunku służbowego lub pracy nakładczej osiągnięty przez pracownika do ukończenia 26. roku życia pod warunkiem, że:

Przychód otrzymany lub postawiony do dyspozycji po dniu 26. urodzin (decydująca jest data wypłaty lub postawienia do dyspozycji, a nie wiek w okresie świadczenia pracy czy okres, za który należny jest przychód) podlega wykazaniu w poz. 29 lub 34.

Jak stanowią objaśnienia na PIT-11, wiersze 2, 7, 11 i 13 części E wypełnia się, jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek w związku ze złożeniem przez podatnika oświadczenia o rezygnacji ze stosowania w trakcie roku zwolnienia od podatku, o którym mowa w art. 21 ust. 1 pkt 148 ustawy PIT (tzw. ulga dla młodych) albo z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. W wierszach tych należy odpowiednio wykazać przychody uzyskane przez podatników do ukończenia 26. roku życia wraz z kwotą kosztów uzyskania przychodów oraz sumą zaliczek na podatek pobranych przez płatnika. Przychody ze stosunku pracy i stosunków pokrewnych uzyskane przez podatnika po dniu ukończenia 26. roku życia płatnik wykazuje w wierszu 1, odpowiednio przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy PIT, płatnik wykazuje w wierszu 6, przychody z praktyk absolwenckich lub staży uczniowskich, płatnik wykazuje w wierszu 10, a przychody z zasiłków macierzyńskich płatnik wykazuje w wierszu 12.

W wierszu tym należy odpowiednio wykazać przychody uzyskane przez podatników do ukończenia 26. roku życia oraz kwotę kosztów uzyskania przychodów oraz sumę zaliczek na podatek pobranych przez płatnika.

|

|

|

Wiersz 3 (poz. 43 – 49) Należności z tytułów wymienionych w wierszu 1, otrzymane przez podatników od ukończenia wieku emerytalnego

|

Składki społeczne: poz. 96

Składka zdrowotna (9%): poz. 122

|

|

Przychody ze stosunku pracy i pokrewnych, jeśli: 1) pracownik ukończył wiek emerytalny i nie złożył oświadczenia o stosowaniu ulgi dla pracujących seniorów lub 2) pracownik ukończył wiek emerytalny i złożył oświadczenie o stosowaniu ulgi dla pracujących seniorów, ale jego roczny przychód przekroczył ustawowy limit w wysokości 85.528,00 zł. W wierszu tym należy odpowiednio wykazać przychody uzyskane przez podatników po ukończeniu 60. roku życia w przypadku kobiety i 65. roku życia w przypadku mężczyzny, pod warunkiem że podatnik podlega z tytułu uzyskania tych przychodów ubezpieczeniom społecznym w rozumieniu ustawy z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych. Opodatkowane przychody pracownika po ukończeniu 60/65 lat wykazuje się w wierszu 3 niezależnie od tego czy pobiera on świadczenia emerytalne czy też nie. Jeżeli pracownik spełnia warunki do zastosowania „ulgi dla pracującego seniora” i nie była ona stosowana przez pracodawcę na listach płac, wówczas rozliczy on ją sam w swoim zeznaniu rocznym.

|

|

|

Wiersz 4 (poz. 50 – 53) Emerytury – renty zagraniczne

|

Składki społeczne: nie dotyczy

Składka zdrowotna (9%): poz. 122

|

|

Tu wykazujemy kwoty dotyczące zagranicznych rent i emerytur

|

|

|

Wiersz 5 (poz. 54 – poz. 57) Działalność wykonywana osobiście, o której mowa w art. 13 pkt 2, 4-9 ustawy, w tym z umowy o dzieło oraz czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, z wyjątkiem należności wykazanych w wierszach 6 i 7 albo 8 |

Składki społeczne: poz. 95

Składka zdrowotna (9%): poz. 122

|

|

Tu podlegają wykazaniu przychody z działalności wykonywanej osobiście, o której mowa w art. 13 pkt 2, 4-9 ustawy PIT, w tym umowy o dzieło oraz czynności związane z pełnieniem obowiązków społecznych lub obywatelskich, z wyjątkiem należności wykazanych w wierszach 6 i 7 albo 8 czyli umów zlecenia, o których mowa w art. 13 pkt 8 ustawy PIT.

Co ważne, w PIT-11 nie należy ujmować przychodów z tytułu, o którym mowa w art. 13 pkt 2 i 5-9 ustawy PIT, jeżeli kwota należności określona w umowie zawartej z osobą niebędącą pracownikiem płatnika nie przekracza 200 zł. Przychody takie rozliczane są ryczałtowo i podlegają wykazaniu w PIT-8AR.

|

|

|

Wiersz 6 (poz. 58 – poz. 61) Należności z tytułu umowy zlecenia, o której mowa w art. 13 pkt 8 ustawy, z wyjątkiem należności wykazanych w wierszu 7 albo 8 |

Składki społeczne: poz. 95

Składka zdrowotna (9%): poz. 122

|

|

Tu należy wykazywać przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy PIT, uzyskane przez podatnika po dniu ukończenia 26. roku życia, nie później niż do dnia poprzedzającego dzień ukończenia wieku emerytalnego. W myśl objaśnień umieszczonych na PIT-11, w wierszu 6 części E wykazuje się również przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy PIT, otrzymane przez podatników, którzy przenieśli miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej (tzw. ulga na powrót) oraz otrzymane przez podatników, którzy w roku podatkowym wychowywali co najmniej czworo dzieci (tzw. ulga dla rodzin 4+), jeśli płatnik w trakcie roku pobierał od tych przychodów zaliczki na podatek w sytuacji gdy podatnik nie złożył płatnikowi oświadczenia o spełnieniu warunków do stosowania zwolnień od podatku, o których mowa w art. 21 ust. 1 pkt 152 i 153 ustawy, albo z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku. W wierszu tym należy odpowiednio wykazać przychody uzyskane przez podatników wraz z kwotą kosztów uzyskania przychodów oraz sumą zaliczek na podatek pobranych przez płatnika.

|

|

|

Wiersz 7 (poz. 62 – poz. 65) Należności z tytułu wymienionego w wierszu 6, otrzymane przez podatników do ukończenia 26. roku życia

|

Składki społeczne: poz. 96

Składka zdrowotna (9%): poz. 122

|

|

Wiersz ten wypełnia się jeśli w trakcie roku płatnik pobierał od uzyskanych nie później niż do dnia ukończenia 26. roku życia przychodów z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy PIT, zaliczki na podatek: – w związku ze złożeniem przez podatnika oświadczenia o rezygnacji ze stosowania w trakcie roku zwolnienia od podatku zwanego „ulgą dla młodych” lub – z powodu przekroczenia limitu zwolnienia od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku.

W wierszu tym należy odpowiednio wykazać przychody uzyskane przez podatników do ukończenia 26. roku życia oraz kwotę kosztów uzyskania przychodów i sumę zaliczek na podatek pobranych przez płatnika. Przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy PIT, uzyskane przez podatnika po dniu ukończenia 26. roku życia, płatnik wykazuje w wierszu 6.

|

|

|

Wiersz 8 (poz. 66 – poz. 69) Należności z tytułu wymienionego w wierszu 6, otrzymane przez podatników od ukończenia wieku emerytalnego

|

Składki społeczne: poz. 96

Składka zdrowotna (9%): poz. 122

|

|

Wiersz 8 części E wypełnia się, jeśli płatnik w trakcie roku pobierał od przychodów z umowy zlecenia, o której mowa w art. 13 pkt 8 ustawy, zaliczki na podatek: – w sytuacji gdy podatnik nie złożył płatnikowi oświadczenia o spełnieniu warunków do stosowania zwolnienia od podatku, o którym mowa w art. 21 ust. 1 pkt 154 ustawy PIT (tzw. ulgi dla seniora) albo – z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku.

W wierszu tym należy odpowiednio wykazać: – przychody uzyskane przez podatników po ukończeniu 60. roku życia w przypadku kobiety i 65. roku życia w przypadku mężczyzny, pod warunkiem że podatnik podlega z tytułu uzyskania tych przychodów ubezpieczeniom społecznym w rozumieniu ustawy z dnia 13 października 1998 r. o systemie ubezpieczeń społecznych; – kwoty kosztów uzyskania przychodów oraz sumy zaliczek na podatek pobranych przez płatnika.

Przychody ze stosunku pracy i stosunków pokrewnych uzyskane przez podatnika przed ukończeniem ww. wieku płatnik wykazuje w wierszu 1, odpowiednio przychody z umów zlecenia, o których mowa w art. 13 pkt 8 ustawy PIT płatnik wykazuje w wierszu 6, a z zasiłków macierzyńskich – w wierszu 12.

|

|

|

Wiersz 9 (poz. 70 – poz. 74) Prawa autorskie i inne prawa, o których mowa w art. 18 ustawy PIT

|

Składki społeczne: poz. 95

Składka zdrowotna (9%): poz. 122

|

|

Tu wykazaniu podlegają przychody z praw autorskich i innych praw, o których mowa w art. 18 ustawy PIT (przepis ten stanowi, że za przychód z praw majątkowych uważa się w szczególności przychody z praw autorskich i praw pokrewnych w rozumieniu odrębnych przepisów, praw do projektów wynalazczych, praw do topografii układów scalonych, znaków towarowych i wzorów zdobniczych, w tym również z odpłatnego zbycia tych praw).

|

|

|

Wiersz 10 (poz. 75 – poz. 77) Należności z tytułu praktyk absolwenckich lub staży uczniowskich, z wyjątkiem należności wykazanych w wierszu 11

|

Składki społeczne: poz. 95

Składka zdrowotna (9%): poz. 122 |

|

Wiersz ten służy wykazaniu opodatkowanych wynagrodzeń z tytułu praktyk absolwenckich lub staży uczniowskich, uzyskanych przez osoby po dniu ukończenia 26. roku życia. Przypomnijmy, że oba wymienione źródła przychodów, począwszy od 2021 r., objęte są „ulgą dla młodych”.

|

|

|

Wiersz 11 (poz. 78 – poz. 80) Należności z tytułu wymienionego w wierszu 10, otrzymane przez podatników do ukończenia 26. roku życia

|

Składki społeczne: poz. 96

Składka zdrowotna (9%): poz. 122

|

|

Wiersz ten wypełnia się jeśli w trakcie roku płatnik pobierał od uzyskanych nie później niż do dnia ukończenia 26. roku życia przychodów z tytułu praktyk absolwenckich lub staży uczniowskich, zaliczki na podatek: – w związku ze złożeniem przez podatnika oświadczenia o rezygnacji ze stosowania w trakcie roku zwolnienia od podatku zwanego „ulgą dla młodych” lub – z powodu przekroczenia limitu zwolnienia od podatku, gdy zwolnienie było stosowane w trakcie roku.

Jak stanowią objaśnienia z PIT-11, wiersz 11 części E wypełnia się, jeśli płatnik w trakcie roku pobierał od przychodów z tytułu praktyk absolwenckich lub staży uczniowskich w związku ze złożeniem przez podatnika w wieku do 26 lat oświadczenia o rezygnacji ze stosowania w trakcie roku zwolnienia od podatku, o którym mowa w art. 21 ust. 1 pkt 148 ustawy PIT (tzw. ulga dla młodych) albo z powodu przekroczenia limitu przychodu zwolnionego od podatku (sumy kwot wykazanych w poz. 109 i 114), gdy zwolnienie było stosowane w trakcie roku.

Uzyskane przez podatnika po dniu ukończenia 26. roku życia przychody z praktyk absolwenckich lub staży uczniowskich, płatnik wykazuje w wierszu 10.

|

|

|

Wiersz 12 (poz. 81 – poz. 83) Zasiłki macierzyńskie, z wyjątkiem zasiłków wykazanych w wierszu 13 albo 14

|

Brak składek |

|

W wierszu tym wykazaniu podlegają kwoty dotyczące zasiłku macierzyńskiego, do którego nie zastosowano zwolnienia z opodatkowania w ramach „zerowego PIT” i którego nie wykazano w wierszu 13 ani 14 części E PIT-11. Przypomnijmy, że Polski Ład 2.0 objął zwolnieniami podatkowymi określonymi w art. 21 ust. 1 pkt 148 i pkt 152–154 ustawy PIT (chodzi tu o „ulgę dla młodych”, „ulgę na powrót”, „ulgę dla rodzin 4+” oraz „ulgę dla pracujących seniorów”) także zasiłek macierzyński, o którym mowa w ustawie z dnia 25 czerwca 1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa (w ramach limitu rocznego wynoszącego 85.528 zł).

Co ważne, zgodnie z wyjaśnieniami zamieszczonymi w PIT-11, w przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, o których mowa w art. 12 ust. 1 ustawy PIT, jak i zasiłków pieniężnych z ubezpieczenia społecznego, o których mowa w art. 20 ust. 1 ustawy PIT, łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1, odpowiednio w wierszach 2, 3, 12, 13, 14 albo 15 części E. |

|

|

Wiersz 13 (poz. 84 – poz. 86) Zasiłki macierzyńskie otrzymane przez podatników do ukończenia 26. roku życia |

Brak składek |

|

W wierszu tym wykazaniu podlegają kwoty dotyczące zasiłku macierzyńskiego, do którego nie zastosowano zwolnienia z opodatkowania w ramach „zerowego PIT”, a który został otrzymany przez: 1) osoby do ukończenia 26. roku życia, które złożyły oświadczenia o rezygnacji z ulgi dla młodych 2) osoby do ukończenia 26. roku życia, które nie złożyły ww. oświadczenia, ale ich przychód uzyskany w roku podatkowym przekroczył kwotę 85528,00 zł (wówczas wykazaniu tu podlegają kwoty dotyczące nadwyżki ponad kwotę przychodu zwolnionego).

Pamiętajmy, że zgodnie z wyjaśnieniami zamieszczonymi w PIT-11, w przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, o których mowa w art. 12 ust. 1 ustawy PIT, jak i zasiłków pieniężnych z ubezpieczenia społecznego, o których mowa w art. 20 ust. 1 ustawy PIT, łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1, odpowiednio w wierszach 2, 3, 12, 13, 14 albo 15 części E. |

|

|

Wiersz 14 (poz. 87 – poz. 89) Zasiłki macierzyńskie otrzymane przez podatników od ukończenia wieku emerytalnego |

Brak składek

|

|

W wierszu tym wykazaniu podlegają kwoty dotyczące zasiłku macierzyńskiego, do którego nie zastosowano zwolnienia z opodatkowania w ramach „zerowego PIT”, a który został otrzymany przez: 1) osoby, które ukończyły wiek emerytalny (60 lat w przypadku kobiet i 65 lat w przypadku mężczyzn) i nie złożyły oświadczenia o stosowaniu ulga dla pracujących seniorów, 2) osoby, które ukończyły wiek emerytalny, i złożyły oświadczenie o stosowaniu ww. ulgi, ale ich przychód uzyskany w roku podatkowym przekroczył kwotę 85528,00 zł (wówczas wykazaniu tu podlegają kwoty dotyczące nadwyżki ponad kwotę przychodu zwolnionego).

Pamiętajmy, że zgodnie z wyjaśnieniami zamieszczonymi w PIT-11, w przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, o których mowa w art. 12 ust. 1 ustawy PIT, jak i zasiłków pieniężnych z ubezpieczenia społecznego, o których mowa w art. 20 ust. 1 ustawy PIT, łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1, odpowiednio w wierszach 2, 3, 12, 13, 14 albo 15 części E.

|

|

|

Wiersz 15 (poz. 90 – poz. 94) Inne źródła |

|

|

Tu wykazujemy m.in.: – zasiłki pieniężne z ubezpieczenia społecznego wypłacone przez zakład pracy, z wyjątkiem zasiłków macierzyńskich wykazanych w wierszach 12, 13 i 14, – należności z tytułu członkostwa w rolniczej spółdzielni produkcyjnej, – należności za pracę przypadające tymczasowo aresztowanym lub skazanym, – świadczenia wypłacone z Funduszów: Pracy i Gwarantowanych Świadczeń Pracowniczych, – należności wynikające z umowy aktywizacyjnej, – kwotę stypendium, o którym mowa w art. 21 ust. 1 pkt 40b ustawy PIT, w wysokości przekraczającej kwotę zwolnioną od podatku (wykazaną w poz. 106).

Co ważne, w przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i pracy nakładczej o których mowa w art. 12 ust. 1 ustawy, PIT jak i zasiłków pieniężnych z ubezpieczenia społecznego, o których mowa w art. 20 ust. 1 ustawy PIT (np. zasiłku chorobowego lub opiekuńczego), łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1 (pole 33), odpowiednio wierszu 2 albo odpowiednio w wierszach 2, 3, 12, 13, 14 albo 15 części E.

|

|

|

Wskazanie poz. z części G PIT-11

|

Gdzie wykazywać składki ZUS od przychodów wykazanych w danym wierszu

|

|

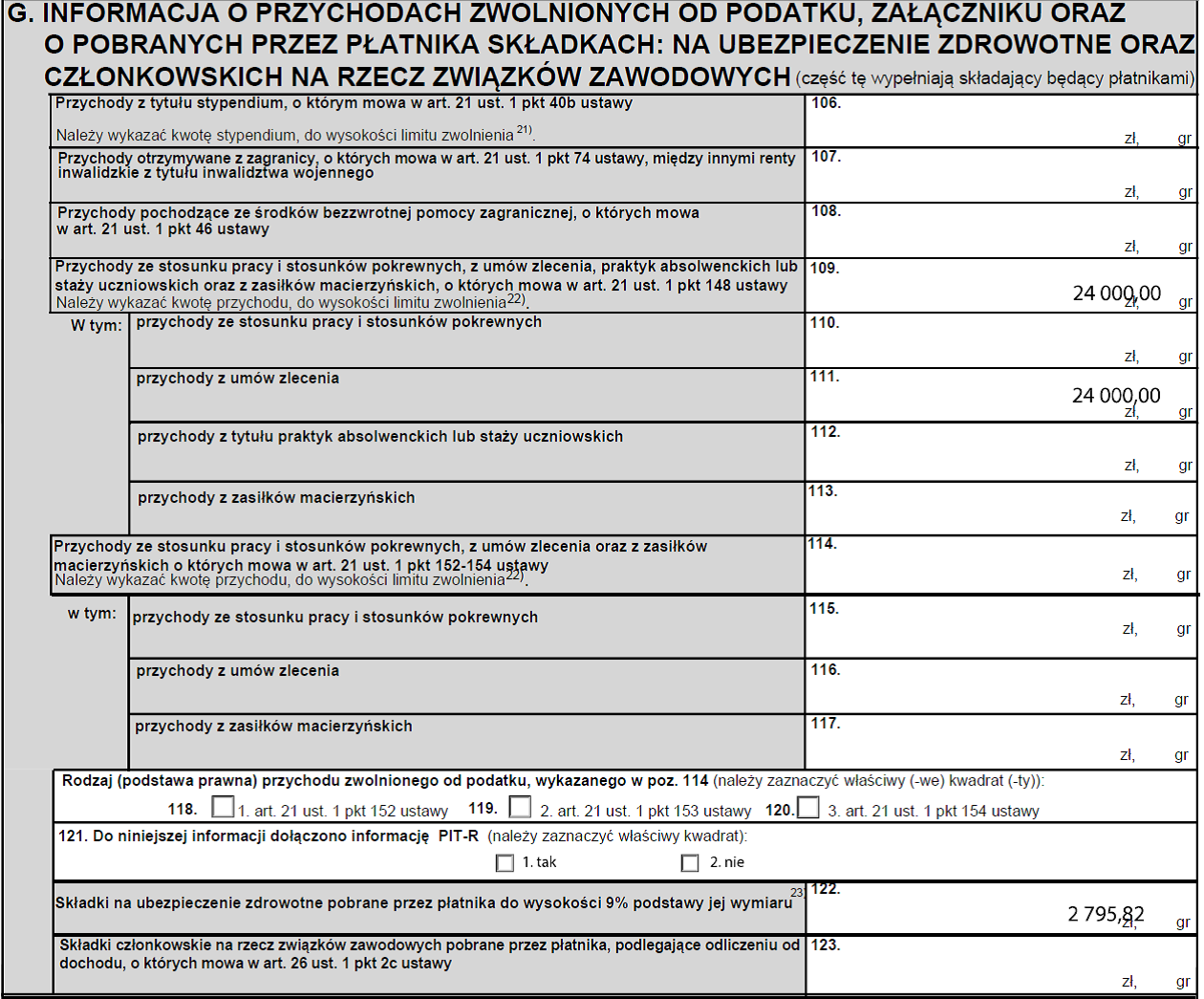

Poz. 109 – 113 Przychody ze stosunku pracy i stosunków pokrewnych, z umów zlecenia, praktyk absolwenckich lub staży uczniowskich oraz z zasiłków macierzyńskich, o których mowa w art. 21 ust. 1 pkt 148 ustawy PIT |

Składki społeczne: poz. 97

Składka zdrowotna (9%): poz. 122

|

|

Poz. 109 – suma przychodów ze stosunku pracy i stosunków pokrewnych, z umów zlecenia, praktyk absolwenckich lub staży uczniowskich oraz z zasiłków macierzyńskich, o których mowa w art. 21 ust. 1 pkt 148 ustawy PIT. Należy tu wykazać kwotę przychodu, do wysokości limitu zwolnienia wynoszącego 85.528 zł w roku podatkowym.

Poz. 110 – przychody (wykazane w poz. 109) ze stosunku pracy i stosunków pokrewnych, o których mowa w art. 21 ust. 1 pkt 148 ustawy PIT.

Poz. 111 – przychody (wykazane w poz. 109) z umów zlecenia, o których mowa w art. 21 ust. 1 pkt 148 ustawy PIT.

Poz. 112 – przychody (wykazane w poz. 109) z tytułu praktyk absolwenckich lub staży uczniowskich, o których mowa w art. 21 ust. 1 pkt 148 ustawy PIT.

Poz. 113 – przychody (wykazane w poz. 109) z tytułu z zasiłków macierzyńskich, o których mowa w art. 21 ust. 1 pkt 148 ustawy PIT.

|

|

|

Poz. 114 – 117 Przychody ze stosunku pracy i stosunków pokrewnych, z umów zlecenia oraz z zasiłków macierzyńskich o których mowa w art. 21 ust. 1 pkt 152-154 ustawy PIT |

Składki społeczne: poz. 97

Składka zdrowotna (9%): poz. 122

|

|

Poz. 114 – suma przychodów ze stosunku pracy i stosunków pokrewnych, z umów zlecenia oraz z zasiłków macierzyńskich, o których mowa w art. 21 ust. 1 pkt 152-154 ustawy PIT. Należy tu wykazać kwotę przychodu, do wysokości limitu zwolnienia wynoszącego 85.528 zł w roku podatkowym.

Poz. 115 – przychody (wykazane w poz. 109) ze stosunku pracy i stosunków pokrewnych, o których mowa w art. 21 ust. 1 pkt 152-154 ustawy PIT.

Poz. 116 – przychody (wykazane w poz. 109) z umów zlecenia, o których mowa w art. 21 ust. 1 pkt 152-154 ustawy PIT.

Poz. 117 – przychody (wykazane w poz. 109) z tytułu z zasiłków macierzyńskich, o których mowa w art. 21 ust. 1 pkt 152-154 ustawy PIT. |

|

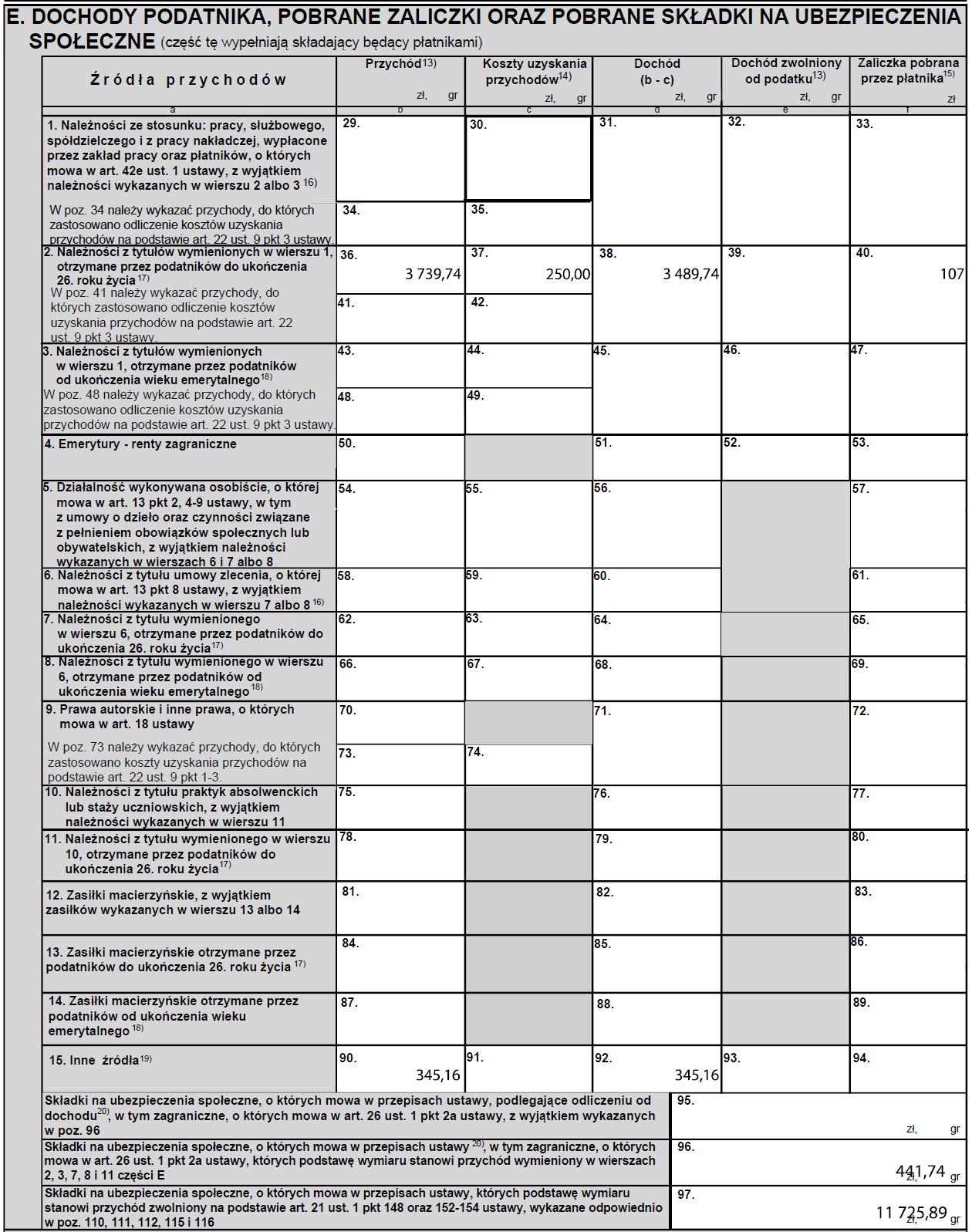

Przykład

24-letni pracownik (uprawniony do ulgi dla młodych) w zatrudniającej go spółce uzyskał w okresie od stycznia do listopada 2023 r. wynagrodzenie za pracę w łącznej wysokości 82.500 zł brutto (jest to jego jedyne źródło przychodu).

W grudniu 2023 r. przysługujące mu należności wyniosły:

- za pracę: 6.250 zł brutto,

- chorobowe: 517,74 zł brutto,

- zasiłek opiekuńczy: 345,16 zł.

Uwzględniając fakt, iż jest on uprawniony do podstawowych kosztów uzyskania przychodu (250 zł) oraz kwoty zmniejszającej miesięczne zaliczki na podatek (300 zł), jego grudniowa lista płac powinna wyglądać jak poniżej:

| Składniki | Działanie | Kwota |

| Wynagrodzenie za pracę | 6.250,00 zł | |

| Wynagrodzenie chorobowe | 517,74 zł | |

| Zasiłek opiekuńczy |

345,16 zł (poz. 90 PIT-11) |

|

| Podstawa wymiaru składek na ubezpieczenia społeczne | 6250 zł | 6.250,00 zł |

| Składka emerytalna finansowana przez pracownika do pobrania z wynagrodzenia | 6250 zł × 9,76% | 610,00 zł |

| Składki rentowe finansowane przez pracownika do pobrania z wynagrodzenia | 6250 zł × 1,5% | 93,75 zł |

| Składka chorobowa do pobrania z wynagrodzenia | 6250 zł × 2,45% | 153,13 zł |

| Razem składki ZUS finansowane przez pracownika do pobrania z wynagrodzenia | 610 zł + 93,75 zł + 153,13 zł | 856,88 zł |

| Podstawa składki zdrowotnej do pobrania z wynagrodzenia | 6250 zł + 517,74 zł – 856,88 zł | 5.910,86 zł |

| Składka zdrowotna do pobrania z wynagrodzenia | 5910,86 zł × 9% |

531,98 zł (poz. 122 PIT-11) |

| Przychód ze stosunku pracy podlegający opodatkowaniu (ponad limit 85.528 zł) | [6250 zł + 517,74 zł – (85.528 zł – 82.500 zł przychodu uzyskanego od stycznia do listopada)] |

3.739,74 zł (poz. 36 PIT-11) |

| Podstawa wymiaru składek na ubezpieczenia społeczne do odliczenia od dochodu | [6250 zł – (85.528 zł – 82.500 zł przychodu uzyskanego od stycznia do listopada)] | 3.222,00 zł |

| Składka emerytalna do odliczenia od dochodu | 3222 zł × 9,76% | 314,47 zł |

| Składki rentowe do odliczenia od dochodu | 3222 zł × 1,5% | 48,33 zł |

| Składka chorobowa do odliczenia od dochodu | 3222 zł × 2,45% | 78,94 zł |

| Razem składki społeczne do odliczenia od dochodu | 314,47 zł + 48,33 zł + 78,94 zł |

441,74 zł (poz. 96 PIT-11) |

| Koszty uzyskania przychodu | 250 zł |

250,00 zł (poz. 37 PIT-11) |

| Przychód do opodatkowania | 3739,74 zł + 345,16 zł – 441,74 zł – 250 zł (po zaokrągleniu do pełnych złotych) | 3.393,00 zł |

| Kwota zmniejszająca podatek | 300 zł | |

| Podatek | (3393 zł × 12%) – 300 zł | 107,16 zł |

| Składka zdrowotna do odliczenia od zaliczki na podatek dochodowy | 0,00 zł | |

| Zaliczka na podatek | 107,16 zł po zaokrągleniu do pełnych złotych |

107,00 zł (poz. 40 PIT-11) |

| Kwota netto | 6250 zł + 517,74 zł + 345,16 zł – 856,88 zł – 531,98 zł – 107 zł | 5.617,04 zł |

Wysokość przychodów uzyskanych przez ww. pracownika w spółce w okresie od stycznia do grudnia 2023 r. wskazuje poniższa tabela:

| M-c | Wyn. za pracę | Wyn. chor. | Zasiłek opiekuńczy | Skł. emer. | Skł. rent. | Skł. chor. | Suma składek społecz. | KUP | Skł. zdrow. 9% | Zaliczka PIT |

| 1 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 2 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 3 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 4 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 5 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 6 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 7 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 8 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 9 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 10 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 11 | 7.500 | 0,00 | 0,00 | 732,00 | 112,50 | 183,75 | 1.028,25 | 0,00 | 582,46 | 0,00 |

| 12 | 6.250 | 517,74 | 345,16 | 610,00 | 93,75 | 153,13 | 856,88 | 250 | 531,98 | 107 |

| Razem | 88.750 (z tego 85.528 do wykazania w poz. 109 i 110 PIT-11, a reszta czyli 3.222 do wykazania w poz. 36) | 517,74 (poz. 36 PIT-11) | 345,16 (poz. 90 PIT-11) | 8.662 | 1.331,25 | 2.174,38 | 12.167,63, z tego 441,74 zł do wykazania w poz. 96 PIT-11, a reszta czyli 11725,89 zł do wykazania w poz. 97 PIT-11 |

250 (poz. 37 PIT-11) |

6939,04 (poz. 122 PIT-11) | 107 (poz. 40 PIT-11) |

Zgodnie z objaśnieniami zawartymi na druku PIT-11 w wersji 29:

- w przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, o których mowa w art. 12 ust. 1 ustawy PIT, jak i zasiłków pieniężnych z ubezpieczenia społecznego, o których mowa w art. 20 ust. 1 ustawy PIT, łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1, odpowiednio w wierszach 2, 3, 12, 13, 14 albo 15 części E;

- w wierszu 15 części E wykazuje się m.in. zasiłki pieniężne z ubezpieczenia społecznego wypłacone przez zakład pracy, z wyjątkiem zasiłków macierzyńskich wykazanych w wierszach 12, 13 i 14, należności z tytułu członkostwa w rolniczej spółdzielni produkcyjnej, należności za pracę przypadające tymczasowo aresztowanym lub skazanym, świadczenia wypłacone z Funduszów: Pracy i Gwarantowanych Świadczeń Pracowniczych, należności wynikające z umowy aktywizacyjnej, a także kwotę stypendium, o którym mowa w art. 21 ust. 1 pkt 40b ustawy PIT, w wysokości przekraczającej kwotę zwolnioną od podatku (wykazaną w poz. 106).

Ponieważ płatnik, który pobierał zaliczki na podatek zarówno od przychodów ze stosunku pracy jak i zasiłków z ubezpieczenia społecznego, ma prawo wyboru, czy łączną zaliczkę podatkową pobraną od zasiłków wykazywać w wierszu 1 (albo odpowiednio w wierszach 2, 3, 12, 13, 14 albo 15 części E), spółka zdecydowała, że wykaże ją w wierszu 2 (w poz. 40).

Uwzględniając powyższe, część E i G PITu-11 za 2023 r. w rozstrzyganym przypadku powinna wyglądać jak poniżej:

Część E

Część G

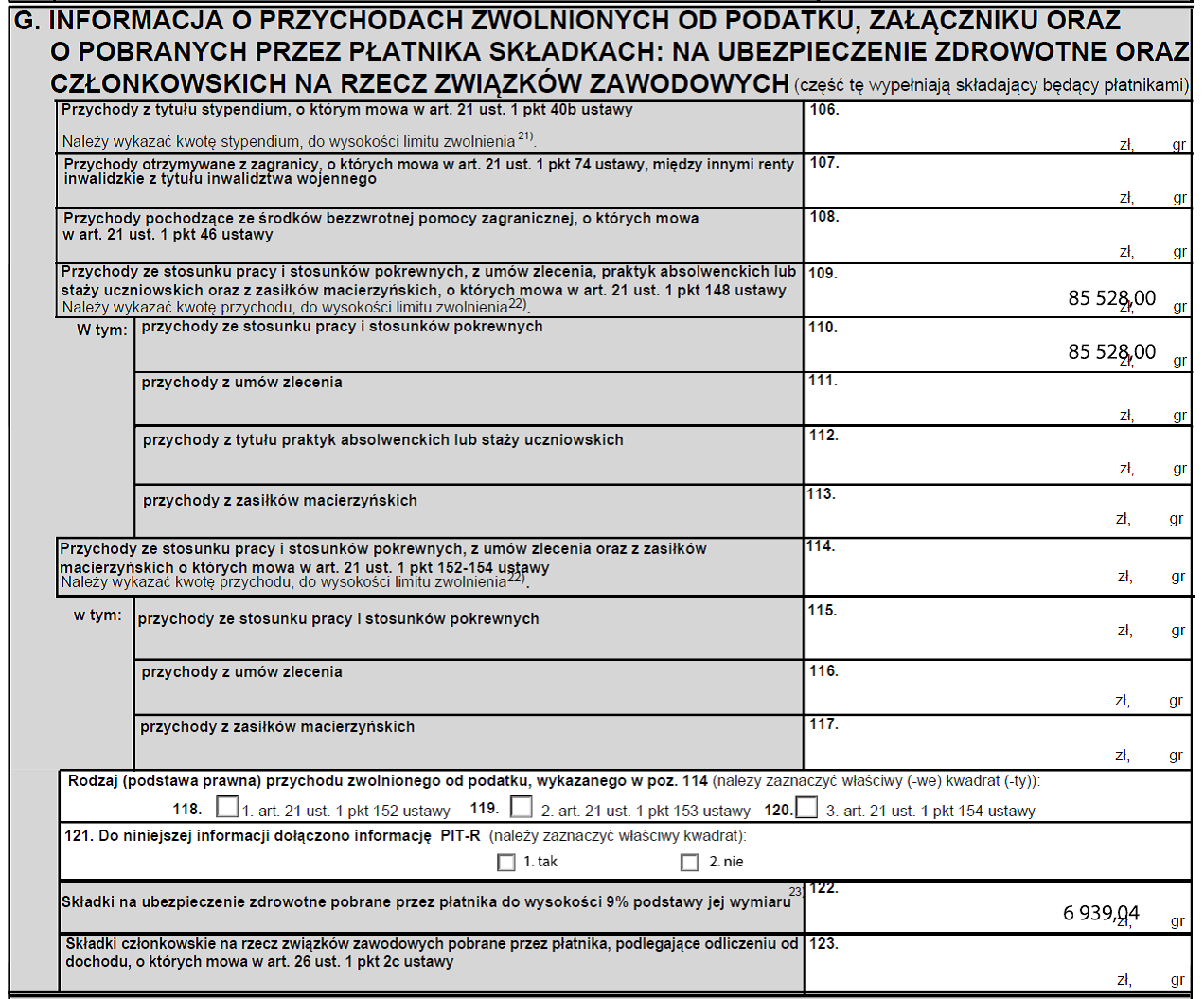

Przykład

Robert B. – 24-letni mieszkaniec Wrocławia (niebędący uczestnikiem PPK), jest zatrudniony od 1 lipca 2023 r. w spółce z o.o. na podstawie umowy zlecenia, z tytułu której:

- podlega ubezpieczeniu zdrowotnemu i wszystkim ubezpieczeniom społecznym (w tym dobrowolnemu ubezpieczeniu chorobowemu),

- ma zagwarantowane stałe, miesięczne wynagrodzenie na poziomie 6.000 zł brutto (płatne w ostatnim roboczym dniu miesiąca, za który jest ono należne),

- jest uprawniony 20-procentowych kosztów uzyskania przychodu.

W końcówce października 2023 r. złożył on w spółce oświadczenie o rezygnacji od 1 listopada 2023 r. ze stosowania w trakcie roku zwolnienia od podatku zwanego „ulgą dla młodych”. W związku z tym, od wynagrodzenia listopadowego i grudniowego naliczono mu zaliczki podatkowe na ogólnych zasadach (bez stosowania kwoty zmniejszającej podatek, bo zleceniobiorca nie złożył oświadczenia w tej sprawie). Rozliczenie przychodów uzyskanych przez Roberta B. w spółce w okresie od lipca do października 2023 r. wskazuje poniższa tabela:

| Miesiąc | Wynagrodzenie brutto (przychód) w zł | Składki na ubezpieczenia społeczne w zł | Składka zdrowot. 9% w zł | Koszty uzyskania przychodów w zł | Zaliczka na podatek | |||

| emerytalna | rentowa | chorobowa | łącznie | |||||

| lipiec | 6.000,00 | 585,60 | 90,00 | 147,00 | 822,60 | 465,97 | 0 | 0 |

| sierpień | 6.000,00 | 585,60 | 90,00 | 147,00 | 822,60 | 465,97 | 0 | 0 |

| wrzesień | 6.000,00 | 585,60 | 90,00 | 147,00 | 822,60 | 465,97 | 0 | 0 |

| październik | 6.000,00 | 585,60 | 90,00 | 147,00 | 822,60 | 465,97 | 0 | 0 |

| Razem | 24.000,00 (poz. 109 i 111 PIT-11) | 2.342,40 | 360,00 | 588,00 | 3.290,40 (poz. 97 PIT-11) | 1.863,88 (poz. 122 PIT-11) | 0 | 0 |

Rozliczenie przychodów uzyskanych przez Roberta B. w spółce w okresie od 1 listopada do 31 grudnia 2023 r. przedstawia się zaś następująco:

| Miesiąc | Wynagrodzenie brutto (przychód) w zł | Składki na ubezpieczenia społeczne w zł | Składka zdrowot. 9% w zł | Koszty uzyskania przychodów w zł | Zaliczka na podatek | |||

| emerytalna | rentowa | chorobowa | łącznie | |||||

| listopad | 6.000,00 | 585,60 | 90,00 | 147,00 | 822,60 | 465,97 | 1.035,48 | 497 |

| grudzień | 6.000,00 | 585,60 | 90,00 | 147,00 | 822,60 | 465,97 | 1.035,48 | 497 |

| Razem | 12.000,00 (poz. 62 PIT-11) | 1.171,20 | 180,00 | 294,00 | 1.645,20 (poz. 96 PIT-11) | 931,94 (poz. 122 PIT-11) | 2.070,96 (poz. 63 PIT-11) | 994,00 (poz. 65 PIT-11) |

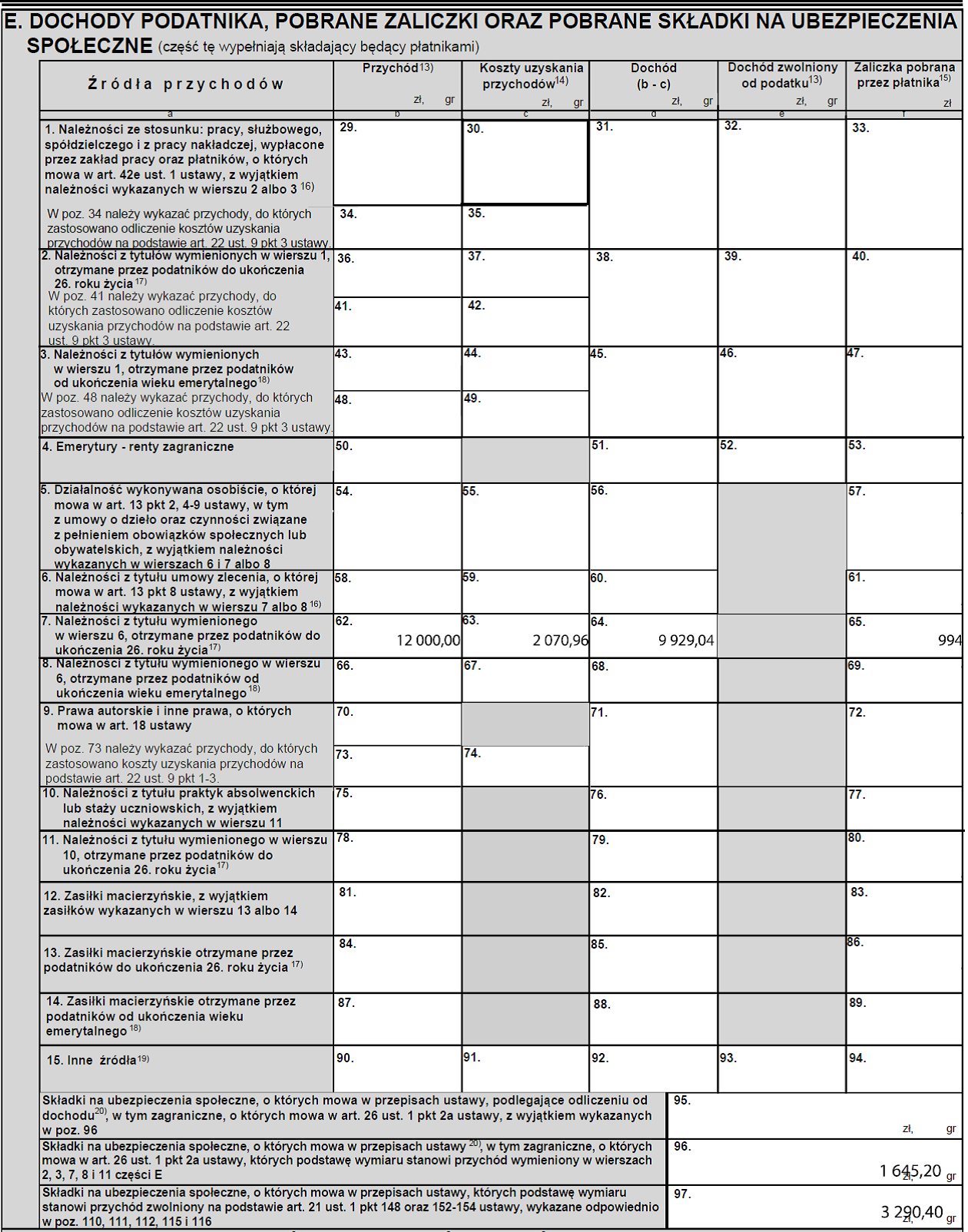

Uwzględniając powyższe, część E i G PITu-11 za 2023 r. Roberta B. powinna wyglądać jak poniżej:

Część E  Część G

Część G