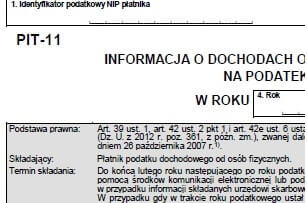

Ministerstwo Finansów udostępniło nowy wzór informacji PIT-11 za 2022 rok w wersji 29, który ma zastosowanie do dochodów (przychodów) uzyskanych od 1 stycznia 2022 r. i obowiązuje od 1 lipca 2022 r.

Uwzględnia on zmiany przewidziane przez Polski Ład 2.0 czyli wprowadzone ustawą z 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw (Dz.U. z 2022 r. pod poz. 1265).

W stosunku do wzoru formularza PIT-11 w wersji 28 udostępnionego w BIP Ministerstwa Finansów 10 stycznia 2022 r. wprowadzono następujące zmiany polegające na:

- w części E:

>> dodaniu trzech wierszy (od 12 do 14) przeznaczonych do wykazania zasiłków macierzyńskich, od których płatnik pobierał zaliczki na podatek;

- w części G:

>> dodaniu dwóch wierszy (poz. 113 i 117) przeznaczonych do wykazania przychodów z zasiłków macierzyńskich, o których mowa w art. 21 ust. 1 pkt 148 ustawy PIT (ulga dla młodych) oraz w art. 21 ust. 1 pkt 152- 154 ustawy PIT (ulga na powrót, ulga dla rodzin 4+ oraz ulga dla seniorów), czyli przychodów zwolnionych od podatku, jeśli płatnik stosował w trakcie roku podatkowego te zwolnienia,

- przenumerowaniu pozycji formularza, wprowadzeniu zmian w treści niektórych wierszy i przypisów, lub dodaniu nowych przypisów.

Nowy wzór PIT-11 do pobrania:

Pytania i odpowiedzi dotyczące nowego wzoru PIT-11

W jaki sposób powinny być wypełniane na PIT-11 pozycje z zasiłkiem macierzyńskim w przypadku, gdy w danym roku podatkowym będzie tylko korekta ujemna takiego zasiłku. Na przykład: w roku 2022 wypłacony został zasiłek macierzyński. W następnym roku – 2023, z uwagi na zmianę urlopu macierzyńskiego na urlop wychowawczy należy skorygować wypłacony zasiłek macierzyński.

Powoduje to wyliczenie w 2023 r. korekty na minus zasiłku macierzyńskiego. Co z tym ujemną zaliczką na podatek w sytuacji gdy nie będzie kolejnego macierzyńskiego, z którym to można skompensować?

Co gdy jeśli nie będzie innych przychodów w danym roku albo będą ale z innych tytułów?

Obowiązkiem płatnika jest wykazanie w informacji PIT-11 osiągniętego przez pracownika w roku podatkowym przychodu, zastosowanych kosztów uzyskania przychodów i pobranej zaliczki na podatek dochodowy od osób fizycznych.

Skoro zatem płatnik w informacji PIT-11 za 2022 r. odzwierciedli stan faktyczny zaistniały w trakcie roku podatkowego, to w związku z korektą wypłaconego zasiłku macierzyńskiego z 2023 r. – płatnik nie będzie miał obowiązku korekty informacji PIT-11 za 2022 r.

Jeżeli okaże się, że zasiłek macierzyński był wypłacony nienależnie, to będzie on podlegał zwrotowi w tym roku, w którym stał się nienależny (w przedstawionym stanie faktycznym będzie to rok 2023).

Jeśli podatnik zwróci ten zasiłek zakładowi pracy, to płatnik powinien odjąć ten zwrot od innego dochodu przy obliczaniu zaliczki na podatek, a w PIT-11 wykazać jedynie tę różnicę.

Jeśli jednak płatnik nie wypłaca innego dochodu w 2023 r., zatem nie ma od czego odjąć zwrotu, to nie wypełnia PIT-11. W tej sytuacji zwrot dokonany przez podatnika (jeżeli obejmował kwotę nienależnego świadczenia łącznie z podatkiem), zostanie przez niego uwzględniony, w postaci odliczenia od dochodu w zeznaniu podatkowym – podstawa odliczenia to art. 26 ust. 1 pkt 5 ustawy PIT.

26 latek powracający z zagranicy korzysta z urlopu macierzyńskiego. Złożył wniosek o stosowanie zwolnienia dla osób powracających z zagranicy. Mamy w związku z tym sytuację nakładających się zwolnień z podatku. W której pozycji PIT-11 należy wykazać jego zasiłek macierzyński?

Czy należy zastosować jakąś kolejność stosowanych zwolnień? Np. że „ulga dla młodych” ma pierwszeństwo ze względu na „domyślne” przysługiwanie zwolnienia, a dopiero w dalszej kolejności rozpatrywać kolejne zwolnienia?

Czy przy zbiegu „ulgi dla młodych” i innego zwolnienia należy zaznaczać kwadrat w polu 115?

Na wstępie należy zauważyć, że ulga dla młodych, o której mowa w art., 21 ust. 1 pkt 148 ustawy PIT jest stosowana przez płatnika z mocy ustawy (podatnik nie składa żadnego wniosku). Inaczej jest w przypadku ulgi na powrót, o której mowa w art. 21 ust. 1 pkt 152 ustawy PIT. Płatnik będzie ją stosował na żądanie podatnika, tj. po uprzednim otrzymaniu od podatnika pisemnego oświadczenia o spełnieniu przez niego warunków do wskazanej w oświadczeniu ulgi.

Zatem płatnik, nie powinien mieć problemu z określeniem, którą ulgę stosuje. Ustawa nie określa kolejności stosowania ulg. Naszym zdaniem płatnik powinien stosować w pierwszej kolejności te ulgi, na stosowanie których mają wpływ takie okoliczności, jak upływ czasu, czyli ulgę dla młodych, która po przekroczeniu przez podatnika 26. roku życia nie może być stosowana. Przychód, w odniesieniu do którego zastosowano zwolnienie należy wykazać w części G w PIT-11. Przed ustaleniem ostatecznej wersji tego formularza wskazywanie konkretnych pozycji nie jest jednak zasadne. Jeżeli podatnik korzystał z kilku tytułów tzw. PIT-0 np. z ulgi dla rodzin 4+ i z ulgi dla pracujących seniorów, płatnik zaznacza dwa kwadraty.

Czy w wierszach 12,13 i 14 części E PIT-11 mają być wykazane wszystkie zasiłki macierzyńskie, które były wypłacone od początku roku, czy tylko te które zostały wypłacone po 1 lipca 2022 r.?

Wzór PIT-11 (29) obejmuje dochody (przychody) uzyskane od 1 stycznia 2022 r. i zastąpił dotychczasowy wzór PIT-11 (28). Zatem w części, w tych pozycjach, powinny być wykazane wszystkie zasiłki, które były wypłacone od początku roku, przy czym w tych pozycjach należy wykazać zasiłki, od których pobrana została zaliczka na podatek. Natomiast w części G płatnik wykazać powinien kwotę zasiłków, od których zaliczka nie została pobrana na skutek wejścia w życie od 1 lipca zwolnienia obejmującego zasiłki.

Zasiłek macierzyński wpłacony w kwietniu 2022 r. (czyli z podatkiem), w PIT-11 w której pozycji powinien zostać wykazany? Inne źródła? Czy w „nowych” wierszach?

Zasiłek macierzyński wypłacony w kwietniu 2022 r., od którego została pobrana zaliczka na podatek dochodowy w PIT-11 powinien być wykazany w części E w wierszu:

– „Zasiłki macierzyńskie otrzymane przez podatników do ukończenia 26. roku życia”, w przypadku podatników uprawnionych do tzw. ulgi dla młodych, o której mowa w art. 21 ust. 1 pkt 148 ustawy PIT lub

– „Zasiłki macierzyńskie otrzymane przez podatników do ukończenia wieku emerytalnego”, w przypadku podatników uprawnionych do tzw. ulgi dla seniora, o której mowa w art. 21 ust. 1 pkt 154 ustawy PIT lub

– „Zasiłki macierzyńskie, z wyjątkiem zasiłków wykazanych w wierszu 13 albo 14” – w pozostałych przypadkach.

Jak wykazywać wartości w PIT-11 (29) w wierszach 109 – 113, w przypadku kiedy mamy pracowników, którzy w danym miesiącu uzyskali przychód ze stosunku pracy i zasiłków macierzyńskich i w sumie ten przychód przyczynił się do przekroczenia limitu 85528 zł (na liście płac badamy łącznie przychód podlegający zwolnieniu i to, co przewyższa kwotę limitu zostaje opodatkowane, nie wiemy jaki jest udział w kwocie zwolnionej poszczególnych elementów wynagrodzenia).

Przykład 1: Pracownik miał 3200 wynagrodzenia ze stosunku pracy i 1800 macierzyńskiego (w sumie 5000). Zwolnieniu podatkowemu podlega tylko 1300 zł (nastąpiło przekroczenie limitu 85528 zł). Jak wykazać w takim przypadku wartości w pozycjach 109, 110, 113?

Przykład 2: Pracownik miał 1200 wynagrodzenia ze stosunku pracy i 1800 zł macierzyńskiego (w sumie 3000). Zwolnieniu podatkowemu podlega 1300 zł. Jak wykazać w takim przypadku wartości w pozycjach 109, 110, 113?

Płatnik wypłacając w jednym miesiącu skumulowane świadczenie (wynagrodzenie + zasiłek macierzyński) sam decyduje jaka część wypłaconego skumulowanego świadczenia do obowiązującego limitu (85.528 zł) objęta zostanie zwolnieniem.

Oznacza to, że płatnik sam podejmuje decyzję o tym czy lub w jakich proporcjach pozostałą kwotę podlegającą zwolnieniu od podatku (1300 zł) zastosuje do przychodów z wynagrodzenia oraz do przychodów z zasiłku macierzyńskiego.

Decyzję tę płatnik odzwierciedli w PIT-11. W takiej sytuacji pobrana zaliczka wykazywana jest wyłącznie w jednej pozycji wybranej przez płatnika.

Czy zasiłek macierzyński wypłacony i opodatkowany przed 30 czerwca 2022 r., w przypadku podatnika niekorzystającego z „zerowego PIT” (czyli ze zwolnienia podatkowego, o którym mowa art. 21 ust. 1 pkt. 148, 152-154 ustawy PIT), może być wykazany w poz. 15: „Inne źródła”?

Przychody z zasiłku macierzyńskiego nieobjęte „zerowym PIT”, czyli ulgami, o których mowa w art. 21 ust. 1 pkt 148, 152-154 ustawy PIT należy wykazać w PIT-11 (29) w części E w wierszu 12: „Zasiłki macierzyńskie, z wyjątkiem zasiłków wykazanych w wierszu 13 albo 14”.

Od 1 lipca 2022 r. zasiłek macierzyński podlega zwolnieniu z opodatkowania w przypadku osób korzystających z „zerowego PIT”.

W przypadku zleceniobiorców, zleceniodawca nie jest zobowiązany do poboru zaliczki na podatek od wypłacanych zleceniobiorcy zasiłków, w tym zasiłku macierzyńskiego. Czy w związku z tym, zleceniodawca ma wliczać zasiłek macierzyński zleceniobiorcy do limitu zwolnienia z PIT i wykazać na koniec roku kwoty zasiłków w PIT-11 w części G, w pozycji przychodów wolnych od podatku z tytułu umów zlecenie?

Od 1 lipca 2022 r. rozszerzone o przychody z zasiłku macierzyńskiego zostały zwolnienia przedmiotowe określone w art. 21 ust. 1 pkt 148 (ulga dla młodych) i pkt 152-154 ustawy PIT (ulga na powrót, ulga dla rodzin 4+ i ulga dla pracujących seniorów).

Oznacza to, że otrzymywane przez zleceniobiorcę przychody z zasiłku macierzyńskiego, stanowiące przychody z innych źródeł, o których mowa w art. 20 ust. 1, w związku z art. 10 ust. 1 pkt 9 ustawy PIT, mogą w roku podatkowym do kwoty 85.528 zł korzystać ze zwolnienia od podatku w ramach „zerowego PIT”.

Przychody objęte zwolnieniem do kwoty limitu należy w PIT-11 wykazać w części G. Natomiast przychody przekraczające limit uprawniający do zwolnienia w PIT-11 należy wykazać w części E.

Jak potraktować przychód z tytułu praw autorskich w przy przypadku rezygnacji z kosztów autorskich (np. gdzie taki przychód wykazać na PIT-11)?

Rezygnacja przez podatnika z 50% KUP nie powoduje zmiany kwalifikacji źródła przychodu, co oznacza, że przychód taki należy wykazać w wierszu „Prawa autorskie i inne prawa, o których mowa w art. 18 ustawy”.

Załóżmy, że pracownik będący na „uldze dla młodych” do 26 roku życia przekracza w sierpniu 2022 r. próg podatkowy 85.528 zł i że w tym miesiącu od 15 sierpnia zaczyna pobierać zasiłek macierzyński. W związku z tym pracownikowi należy wypłacić zarówno wynagrodzenie za pracę (do 14.08) jak i zasiłek macierzyński (od 15.08). Jak w tej sytuacji obliczyć, która część wynagrodzenia do limitu

85.528 zł podlega zwolnieniu z opodatkowania, a która opodatkowaniu (i podatkiem w jakiej wysokości)? Jak taki miesiąc wykazać na nowym wzorze PIT-11 (29), który ma mieć podział na macierzyńskie zwolnione z podatku i macierzyńskie opodatkowane?

Odpowiedź: W przypadku wypłaty przez ten sam zakład pracy przychodów z pracy na etacie oraz z zasiłku macierzyńskiego objętych tzw. „ulgą dla młodych”, oba świadczenia do wysokości nieprzekraczającej w roku podatkowym kwoty 85.528 zł po zmianach przepisów korzystać będą ze zwolnienia od podatku, niezależnie od kolejności dokonywanych wypłat. Na podstawie art. 31 ustawy PIT płatnik pobiera zaliczkę od łącznej kwoty wynagrodzenia i wypłacanego zasiłku macierzyńskiego. Zaliczkę na podatek należy zacząć pobierać, gdy przychód podatnika przekroczy u danego płatnika kwotę zwolnioną. Zatem opodatkowaniu będzie podlegał przychód od kwoty przekraczającej 85.528 zł (a w zasadzie obliczony od niego dochód). Płatnik wypłacając świadczenie wie co na dany przychód się składa (jaka część wynagrodzenia i jaka część zasiłku). Wie też, która część świadczenia spowodowała przekroczenie limitu.

Nadwyżka ponad przychody objęte limitem zwolnienia podlegać będzie opodatkowaniu według skali podatkowej, która w pierwszym jej przedziale (do 120.000 zł), od 1 lipca 2022 r., będzie wynosiła 12%.

Przychody objęte zwolnieniem do kwoty limitu należy w PIT-11 wykazać w części G. Natomiast przychody przekraczające limit uprawniający do zwolnienia w PIT-11 należy wykazać w części E.

Źródło: Ministerstwo Finansów

Jaki sens w Pit 11 ma wiersz 14, części E, „Zasiłki macierzyńskie otrzymane przez podatników od ukończenia wieku emerytalnego” ? Jaka osoba pobiera zasiłek macierzński w wieku po 60 kobiety i 65 mężczyźni?

teoretycznie takie osoby mogłyby np. przyjąć na wychowanie dziecko do lat 7