Rozliczanie list płac w 2023 r. wymaga uwzględniania sporych zmian wprowadzonych w ramach tzw. Polskiego Ładu 2.0 (czy 3.0 jak niektórzy nazywają modyfikacje przewidziane od 1 stycznia 2023 r.).

Najbardziej istotne nowości to te dotyczące przede wszystkim: kwoty zmniejszającej miesięczne zaliczki podatkowe oraz oświadczeń / wniosków z zakresu PIT wpływających na wyliczenia na liście płac.

Niniejszy artykuł powstał, aby ułatwić proces przyswajania wspomnianych modyfikacji i dokonywania bezbłędnych rozliczeń płacowych w 2023 r.

Lista płac pracownika krok po kroku w 2023 r.

Krok 1. Wyliczenie należnych składek ZUS od świadczeń podlegających ozusowaniu (pamiętając, że składki finansowane przez pracownika wynoszą: składka emerytalna – 9,76% podstawy, składka na ub. rentowe – 1,5% podstawy, składka chorobowa – 2,45% podstawy, składka zdrowotna – 9% podstawy).

Krok 2. Odjęcie od podlegającego opodatkowaniu przychodu sfinansowanych przez zatrudnioną osobę składek na ubezpieczenia emerytalne, rentowe i chorobowe, których podstawą jest przychód opodatkowany.

Krok 3. Pomniejszenie przychodu o koszty uzyskania przychodów (250 zł lub 300 zł, ewentualnie 50% przy należnościach związanych z przeniesieniem praw autorskich), chyba że pracownik zrezygnował z ich stosowania.

Krok 4. Zaokrąglenie otrzymanej podstawy opodatkowania do pełnych złotych.

Krok 5. Ustalenie finalnej kwoty zaliczki podatkowej (zaokrąglonej do pełnych złotych).

Krok 6. Odjęcie od kwoty należności pieniężnych brutto składek ZUS i zaliczki podatkowej.

Zaliczka na podatek pracownika

Prawidłowe rozliczenie podatkowe świadczeń przyznawanych / wypłacanych pracownikom wymaga m.in. właściwego wyznaczenia podstawy opodatkowania, do czego niezbędna jest przede wszystkim znajomość:

– art. 12 ust. 1 ustawy PIT wskazującego co powinniśmy rozumieć przez przychody z umowy o pracę;

– zwolnień / ulg podatkowych, o których mowa w art. 21 ust. 1 ustawy PIT;

– wyroku Trybunału Konstytucyjnego z 8 lipca 2014 r. (sygn. akt K 7/13), w którym stwierdzono, że za przychód mogą być uznane świadczenia, które:

- po pierwsze, zostały spełnione za zgodą zatrudnionej osoby, która skorzystała z nich w pełni dobrowolnie,

- po drugie, zostały spełnione w interesie zatrudnionego (a nie w interesie pracodawcy) i przyniosły mu korzyść w postaci powiększenia aktywów lub uniknięcia wydatku, który musiałby ponieść;

– zasady, w myśl której przy ustalaniu podstawy obliczenia podatku przychód pomniejsza się o:

- zryczałtowane, miesięczne koszty uzyskania przychodów w wysokości określonej w art. 22 ust. 2 pkt 1 albo 3 lub w ust. 9 pkt 1-3 ustawy o PIT (czyli w wysokości 250 zł lub 300 zł bądź 50% przy należnościach związanych z przeniesieniem praw autorskich), chyba że pracownik zrezygnował z ich stosowania oraz

- potrącone przez płatnika w danym miesiącu składki na ubezpieczenia społeczne, których podstawę stanowi przychód podlegający opodatkowaniu.

Co ważne, w okresie od stycznia do grudnia 2023 r. płatnicy na listach płac powinni uwzględniać zaliczki na podatek w wysokości:

1) za miesiące, w których dochód podatnika uzyskany od początku roku w danym zakładzie pracy nie przekroczył kwoty stanowiącej górną granicę pierwszego przedziału skali czyli 120.000 zł – 12% dochodu uzyskanego w danym miesiącu;

2) za miesiąc, w którym dochód podatnika uzyskany od początku roku w danym zakładzie pracy przekroczył kwotę stanowiącą górną granicę pierwszego przedziału skali (120.000 zł) – 12% od tej części dochodu uzyskanego w tym miesiącu, która nie przekroczyła tej kwoty, i 32% od nadwyżki ponad kwotę stanowiącą górną granicę pierwszego przedziału skali;

3) za miesiące następujące po miesiącu, o którym mowa w pkt 2 – 32% dochodu uzyskanego w danym miesiącu.

Kalkulując zaliczkę na podatek płatnik musi stosować jej pomniejszenie o odpowiednią część kwoty zmniejszającej podatek jeśli upoważni go do tego pracownik.

Zasadniczo wspomniane pomniejszenie wynosi 1/12 kwoty zmniejszającej podatek czyli obecnie 300 zł (1/12 x 3600 zł). Jednakże od początku 2023 r., podatnik mając na uwadze wybór najlepszego dla siebie rozwiązania, może „dzielić” 1/12 kwoty zmniejszającej podatek maksymalnie na trzy części i upoważnić w związku z tym do jej stosowania maksymalnie trzech płatników.

W konsekwencji, jego zaliczka podatkowa – po złożeniu stosownego oświadczenia – będzie pomniejszana u każdego płatnika:

- o 1/24 kwoty zmniejszającej podatek (o 150 zł), przy upoważnieniu dwóch płatników,

- o 1/36 kwoty zmniejszającej podatek (o 100 zł), przy upoważnieniu trzech płatników.

Oczywiście przy jednym płatniku kwota zmniejszająca miesięczną należność podatkową wynosi wspomniane 300 zł.

W 2023 r. pracownicy mogą składać pracodawcy następujące oświadczenia i wnioski mające wpływ na wysokość należnych od przyznawanych im opodatkowanych świadczeń zaliczek PIT:

- Oświadczenie o stosowaniu/niestosowaniu pomniejszenia zaliczki o kwotę stanowiącą nie więcej niż 1/12 kwoty zmniejszającej podatek (art. 31b ustawy PIT);

- Oświadczenie o zamiarze preferencyjnego opodatkowania dochodów z małżonkiem albo jako osoba samotnie wychowująca dziecko (art. 32 ust. 3 ustawy PIT);

- Oświadczenie o stosowaniu ulgi na powrót, ulgi dla rodzin 4+ oraz ulgi dla pracujących seniorów (art. 31a ust. 8 i ust. 9 ustawy PIT);

- Wniosek o stosowanie/niestosowanie ulgi dla młodych (art. 34 ust. 4b i art. 32 ust. 6 ustawy PIT);

- Wniosek o stosowanie/niestosowanie kosztów uzyskania przychodów (art. 32 ust. 7 i art. 32 ust. 6 i ust. 8 oraz art. 41 ust. 11 ustawy PIT);

- Wniosek o stosowanie wyższej stawki podatku (art. 41a ustawy PIT);

- Wniosek o niepobieranie zaliczek (art. 31c ust. 1 i ust. 2 ustawy PIT).

Wymienione oświadczenia i wnioski podatnik składa płatnikowi. Składa je na piśmie lub w dowolny sposób przyjęty przez płatnika, np. poprzez system płacowo-księgowy obowiązujący w danej firmie.

Ważne! Oświadczenia i wnioski (z wyjątkiem wniosku o stosowanie wyższej stawki podatku) pracownik może złożyć korzystając ze wzoru PIT-2 udostępnionego przez Ministerstwo Finansów na stronie: https://www.gov.pl/web/finanse/pit-2.

Pamiętajmy, że pracodawca może we własnym zakresie opracować wzory ww. oświadczeń i wniosków, a korzystanie ze wzoru PIT-2 opracowanego przez Ministerstwo Finansów nie jest obowiązkowe. Jeśli jednak podatnik złoży oświadczenie lub wniosek według tego wzoru, to płatnik nie może odmówić ich przyjęcia.

Poniżej link do edytowalnego wzoru PIT-2 obowiązującego od 2023 r., zmieszczonego na jednej stronie:

Oświadczenia i wnioski mogą być składane w dowolnym momencie roku podatkowego. Zgodnie z generalną zasadą płatnik ma obowiązek uwzględnić oświadczenie lub wniosek podatnika najpóźniej od miesiąca następującego po miesiącu, w którym je otrzymał (w zależności od okoliczności i własnych możliwości może je uwzględnić niezwłocznie po ich otrzymaniu).

Zauważmy, że złożone oświadczenia i wnioski:

- wycofuje się lub zmienia w drodze złożenia nowego oświadczenia lub wniosku;

- wygasają po ustaniu stosunku prawnego łączącego podatnika z płatnikiem. Oznacza to, że jeśli w momencie realizacji świadczenia nie istnieje „więź” łącząca podatnika z płatnikiem, płatnik pomija oświadczenia i wnioski uprzednio złożone przez podatnika w odniesieniu do tych świadczeń. Jest to generalna zasada, od której przepisy ustawy PIT przewidują tylko dwa wyjątki. Mianowicie po ustaniu stosunku prawnego płatnik nadal uwzględnia oświadczenia i wnioski podatnika dotyczące:

-

-

- niestosowania ulgi dla młodych,

- niestosowania kosztów uzyskania przychodów dla pracowników w wysokości podstawowej (250 zł miesięcznie) lub podwyższonej (300 zł miesięcznie), bądź kosztów uzyskania przychodów według normy 50%.

-

Składki ZUS od umów o pracę

Podstawą wymiaru składek ZUS pracowników jest przychód w rozumieniu przepisów o podatku dochodowym od osób fizycznych osiągany przez nich z tytułu zatrudnienia w ramach stosunku pracy, z wyjątkiem:

- wynagrodzenia za chorobę (ono podlega tylko ubezpieczeniu zdrowotnemu) i zasiłków z ubezpieczenia społecznego (takich jak np. zasiłek chorobowy, macierzyński czy opiekuńczy), o czym przesądza art. 18 ust. 2 ustawy o sus, oraz

- świadczeń wymienionych w § 2 rozporządzenia Ministra Pracy i Polityki Socjalnej z 18 grudnia 1998 r. w sprawie szczegółowych zasad ustalania podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe (dalej: rozporządzenia składkowego).

Poniżej wyliczenie składek pracownika od kwoty 3.490 zł i 3.600 zł brutto (przy założeniu, że pracodawca opłaca składkę wypadkową w wysokości 1,67%):

| Rodzaj ubezpieczenia | Składki finansowane przez pracownika | Składki finansowane przez pracodawcę | Składki finansowane przez pracownika | Składki finansowane przez pracodawcę |

| od kwoty 3.490 zł | od kwoty 3.600 zł | |||

| emerytalne | 3.490 zł x 9,76 % = 340,62 zł | 3.490 zł x 9,76 % = 340,62 zł | 3.600 zł x 9,76 % = 351,36 zł | 3.600 zł x 9,76 % = 351,36 zł |

| rentowe | 3.490 zł x 1,5 % = 52,35 zł | 3.490 zł x 6,50 % = 226,85 zł | 3.600 zł x 1,5 % = 54,00 zł | 3.600 zł x 6,50 % = 234,00 zł |

| chorobowe | 3.490 zł x 2,45 % = 85,51 zł | 3.600 zł x 2,45 % = 88,20 zł | ||

| zdrowotne* | 3.011,52 zł x 9 % = 271,04 zł | 3.106,44 zł x 9 % = 279,58 zł | ||

| wypadkowe | 3.490 zł x 1,67 % = 58,28 zł | 3.600 zł x 1,67 % = 60,12 zł | ||

| Fundusz Pracy + Fundusz Solidarnościowy** | 3.490 zł x 2,45 % = 85,51 zł | 3.600 zł x 2,45 % = 88,20 zł | ||

| FGŚP** | 3.490 zł x 0,10 % = 3,49 zł | 3.600 zł x 0,10 % = 3,60 zł | ||

| razem | 749,52 zł | 714,75 zł | 773,14 zł | 737,28 zł |

* W kontekście podstawy wymiaru składki na ubezpieczenie zdrowotne, trzeba pamiętać, że:

- wlicza się do niej wynagrodzenie za czas niezdolności do pracy wskutek choroby lub odosobnienia w związku z chorobą zakaźną,

- nie podlega ona ograniczeniu do kwoty odpowiadającej trzydziestokrotności prognozowanego przeciętnego wynagrodzenia miesięcznego w gospodarce narodowej na dany rok kalendarzowy,

- jej kwotę stanowi podstawa wymiaru składek społecznych pomniejszona o sumę składek na ubezpieczenia emerytalne, rentowe i chorobowe potrąconych przez płatników ze środków zatrudnionych osób, zgodnie z przepisami ustawy o sus.

** W niektórych przypadkach składek na FP, FS i FGŚP nie trzeba kalkulować. Składek tych nie należy opłacać m.in. za pracowników, którzy:

- osiągnęli wiek wynoszący co najmniej 55 lat dla kobiet i co najmniej 60 lat dla mężczyzn,

- ukończyli 50 rok życia i w okresie 30 dni przed zatrudnieniem byli zarejestrowani w Polsce jako bezrobotni,

- nie ukończyli 30 roku życia i zostali skierowani do pracy przez PUP,

- powracają z urlopu macierzyńskiego, urlopu na warunkach urlopu macierzyńskiego, urlopu rodzicielskiego lub urlopu wychowawczego.

Kalkulując składkę na ubezpieczenie zdrowotne od przychodów pracowników nie wolno zapominać, iż:

- w razie nieobliczania przez płatnika, o którym mowa w art. 85 ust. 1-13 ustawy zdrowotnej, zaliczki na podatek od przychodów zwolnionych z opodatkowania zgodnie z przepisami ustawy PIT, składkę zdrowotną „zeruje się”;

- jeżeli skalkulowana składka na ubezpieczenie zdrowotne w wysokości 9% podstawy wymiaru jest wyższa od zaliczki na podatek dochodowy ustalonej według zasad obowiązujących w dniu 31 grudnia 2021 r. od uzyskanych przez zatrudnionego w danym miesiącu przychodów stanowiących podstawę wymiaru tej składki, wówczas składkę tę należy obniżyć do wysokości wspomnianej zaliczki.

Miejmy na uwadze, że obniżenia składki zdrowotnej do wysokości zaliczki na podatek dochodowy należy dokonywać także w przypadku osób korzystających z „zerowego PIT”. Z tym, że również w odniesieniu do tych osób przewidziano zmianę, w myśl której, gdy składka na ubezpieczenie zdrowotne obliczona od przychodu zwolnionego z podatku w ramach ulgi dla młodych, ulgi na powrót, ulgi dla rodzin 4+ lub ulgi dla pracujących seniorów będzie wyższa od kwoty zaliczki podatkowej, którą płatnik obliczyłby zgodnie z regułami obowiązującymi w dniu 31 grudnia 2021 r., gdyby przychód zatrudnionego nie był wyłączony z opodatkowania, składkę należy obniżyć do wysokości tej zaliczki.

Sprawdź pełne wersje (m.in. ze świadczeniami pozapłacowymi, zasiłkami i z dokładnym opisem wszystkich obliczeń) Kalkulatorów Wynagrodzeń uwzględniających zmiany obowiązujące od 1 stycznia 2023 r.:

🧮 Kalkulator Wynagrodzeń pracownika w ujęciu miesięcznym od 1 stycznia 2023 r. (pobór zaliczki na podatek lub zerowy PIT)

Jak rozliczać listę płac pracownika z uwzględnianiem zmian obowiązujących od 2023 r.?

➪ Kliknij i Sprawdź

Kalkulator Wynagrodzeń pracownika w ujęciu rocznym uwzględniający zmiany obowiązujące od 2023 r. (pobór podatku):

🧮 Kalkulator Wynagrodzeń pracownika w ujęciu rocznym (pobór zaliczki na podatek)

Jak w 2023 r. rozliczać wynagrodzenie pracownika w ujęciu rocznym (pobór podatku)

➪ Kliknij i Sprawdź

Kalkulator Wynagrodzeń pracownika w ujęciu rocznym uwzględniający zmiany przewidziane od 1 lipca 2022 r. (zerowy PIT):

🧮 Kalkulator Wynagrodzeń pracownika w ujęciu rocznym (zerowy PIT)

Jak w 2023 r. rozliczać wynagrodzenie pracownika w ujęciu rocznym (ulga dla młodych / ulga na powrót / ulga dla podatników z co najmniej 4 dzieci / ulga dla pracujących seniorów)

➪ Kliknij i Sprawdź

Przykład

W lutym 2022 r. spółka z o.o. zawarła umowę o pracę na 1/2 etatu z 30-latkiem (bez prawa do „zerowego PIT”, który od początku zatrudnienia jest uczestnikiem PPK, ma prawo do podstawowych kosztów uzyskania przychodu (250 zł) i stałej miesięcznej pensji w wysokości 3490 zł brutto.

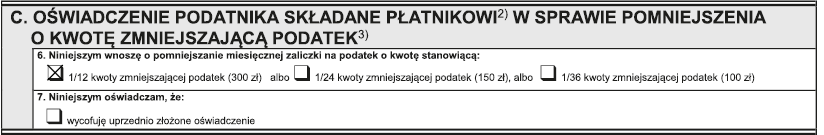

Na początku stycznia 2023 r. ww. pracownik złożył w dziale kadr spółki nowy formularz PIT-2 (w wersji 9 wg wzoru opracowanego przez resort finansów), którego część C wypełnił jak poniżej:

Uwzględniając powyższe, rozliczenie listy płac za styczeń 2023 r. w opisanych okolicznościach powinno wyglądać następująco:

| Składniki | Działanie | Kwota |

| Wynagrodzenie za pracę | 3.490,00 zł | |

| Wpłata do PPK finansowana przez pracodawcę wliczana do podstawy opodatkowania | 3490 zł × 1,5% | 52,35 zł |

| Podstawa wymiaru składek społecznych | 3490 zł | 3.490,00 zł |

| Składka na ubezpieczenie emerytalne | 3490 zł × 9,76% | 340,62 zł |

| Składki na ubezpieczenia rentowe | 3490 zł × 1,5% | 52,35 zł |

| Składka na ubezpieczenie chorobowe | 3490 zł × 2,45% | 85,51 zł |

| Suma składek na ubezpieczenie społeczne | 340,62 zł + 52,35 zł + 85,51 zł | 478,48 zł |

| Stawka procentowa podatku | 12% | |

| Koszty uzyskania przychodu | 250,00 zł | |

| Podstawa obliczenia zaliczki na podatek po zaokrągleniu do pełnych złotych | 3490 zł + 52,35 zł – 478,48 zł (skł. społeczne finans. przez zatrudnionego) – 250 zł – 0 zł | 2.814,00 zł |

| Kwota zmniejszająca miesięczną zaliczkę podatkową (na mocy złożonego PIT-2) | 300,00 zł | |

| Zaliczka na podatek przed zaokrągleniem | (2814 zł × 12%) – 300 zł | 37,68 zł |

| Podstawa wymiaru składki na ubezpieczenie zdrowotne | 3490 zł – 478,48 zł (skł. społ. fin. przez zatrud.) | 3.011,52 zł |

| Składka zdrowotna (*skł. nie została obniżona do wyliczonego w Poz. 12 podatku, gdyż od 2022 r. obniżenie stosuje się do kwoty zaliczki PIT obliczonej zgodnie z regułami z 31.12.2021 r.) | 3011,52 zł × 9% | 271,04 zł |

| Zaliczka na podatek do przekazania na rachunek urzędu skarbowego po zaokrągleniu do pełnych złotych | 37,68 zł po zaokrągleniu do pełnych zł | 38,00 zł |

| Kwota netto | 3490 zł – 478,48 zł – 271,04 zł – 38 zł | 2.702,48 zł |

| Wpłata do PPK finansowana przez pracownika | 3490 zł × 2% | 69,80 zł |

| Kwota do wypłaty | 2702,48 zł – 69,8 zł – 0 zł + 0 zł | 2.632,68 zł |

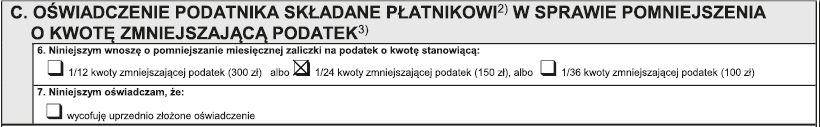

Gdyby założyć, że wspomniany pracownik zarabia miesięcznie 3600 zł brutto i złożył nowy PIT-2 (w wersji 9 wg wzoru opracowanego przez resort finansów), wypełniony w części C jak niżej:

wówczas rozliczenie listy płac powinno być dokonane następująco:

| Składniki | Działanie | Kwota |

| Wynagrodzenie za pracę brutto | 3.600,00 zł | |

| Wpłata do PPK finansowana przez pracodawcę wliczana do podstawy opodatkowania | 3600 zł × 1,5% | 54,00 zł |

| Podstawa wymiaru składek społecznych | 3600 zł | 3.600,00 zł |

| Składka na ubezpieczenie emerytalne | 3600 zł × 9,76% | 351,36 zł |

| Składki na ubezpieczenia rentowe | 3600 zł × 1,5% | 54,00 zł |

| Składka na ubezpieczenie chorobowe | 3600 zł × 2,45% | 88,20 zł |

| Suma składek na ubezpieczenie społeczne | 351,36 zł + 54 zł + 88,2 zł | 493,56 zł |

| Stawka procentowa podatku | 12% | |

| Koszty uzyskania przychodu | 250,00 zł | |

| Podstawa obliczenia zaliczki na podatek po zaokrągleniu do pełnych złotych | 3600 zł + 54 zł – 493,56 zł (skł. społeczne finans. przez zatrudnionego) – 250 zł – 0 zł | 2.910,00 zł |

| Kwota zmniejszająca miesięczną zaliczkę podatkową (na mocy złożonego PIT-2) | 150,00 zł | |

| Zaliczka na podatek przed zaokrągleniem | (2910 zł × 12%) – 150 zł | 199,20 zł |

| Podstawa wymiaru składki na ubezpieczenie zdrowotne | 3600 zł – 493,56 zł (skł. społ. fin. przez zatrud.) | 3.106,44 zł |

| Składka zdrowotna (*skł. nie została obniżona do wyliczonego w Poz. 12 podatku, gdyż od 2022 r. obniżenie stosuje się do kwoty zaliczki PIT obliczonej zgodnie z regułami z 31.12.2021 r.) | 3106,44 zł × 9% | 279,58 zł |

| Zaliczka na podatek do przekazania na rachunek urzędu skarbowego po zaokrągleniu do pełnych złotych | 199,2 zł po zaokrągleniu do pełnych zł | 199,00 zł |

| Kwota netto | 3600 zł – 493,56 zł – 279,58 zł – 199 zł | 2.627,86 zł |

| Wpłata do PPK finansowana przez pracownika | 3600 zł × 2% | 72,00 zł |

| Kwota do wypłaty | 2627,86 zł – 72 zł – 0 zł + 0 zł | 2.555,86 zł |

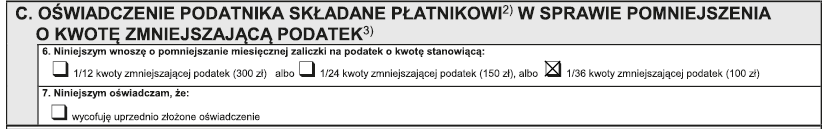

Gdyby zaś założyć, że wspomniany pracownik pracuje na 1/5 etatu, zarabia miesięcznie 1100 zł brutto i złożył nowy PIT-2 (w wersji 9 wg wzoru opracowanego przez resort finansów), wypełniony w części C jak niżej:

wówczas rozliczenie listy płac powinno być dokonane następująco:

| Składniki | Działanie | Kwota |

| Wynagrodzenie za pracę brutto | 1.100,00 zł | |

| Wpłata do PPK finansowana przez pracodawcę wliczana do podstawy opodatkowania | 1100 zł × 1,5% | 16,50 zł |

| Podstawa wymiaru składek społecznych | 1100 zł | 1.100,00 zł |

| Składka na ubezpieczenie emerytalne | 1100 zł × 9,76% | 107,36 zł |

| Składki na ubezpieczenia rentowe | 1100 zł × 1,5% | 16,50 zł |

| Składka na ubezpieczenie chorobowe | 1100 zł × 2,45% | 26,95 zł |

| Suma składek na ubezpieczenie społeczne | 107,36 zł + 16,5 zł + 26,95 zł | 150,81 zł |

| Stawka procentowa podatku | 12% | |

| Koszty uzyskania przychodu | 250,00 zł | |

| Podstawa obliczenia zaliczki na podatek po zaokrągleniu do pełnych złotych | 1100 zł + 16,5 zł – 150,81 zł (skł. społeczne finans. przez zatrudnionego) – 250 zł – 0 zł | 716,00 zł |

| Kwota zmniejszająca miesięczną zaliczkę podatkową (na mocy złożonego PIT-2) | 100,00 zł | |

| Zaliczka na podatek przed zaokrągleniem | (716 zł × 12%) – 100 zł | 0,00 zł |

| Podstawa wymiaru składki na ubezpieczenie zdrowotne | 1100 zł – 150,81 zł (skł. społ. fin. przez zatrud.) | 949,19 zł |

| Skł. zdrow. obniżona do kwoty zaliczki PIT obliczonej zgodnie z przepisami obowiązującymi 31 grudnia 2021 r. (chodzi o zaliczkę PIT należną od przychodów opodatk. stanowiących podstawę skł. zdrow., co wynika z uchwały SN z 2 lutego 2016 r.-III UZP 18/15) | {1100 zł – 250 zł (KUP) – [(1100 zł) × 9,76% + (1100 zł) × 1,5% + (1100 zł) × 2,45%] (skł. społ. fin. przez zatrudn. obliczone od podstawy stanowiącej ozus. przychód)} = 699 zł (po zaokrągleniu do pełnych zł) × 17% – 43,76 zł*

* w stanie prawnym obowiązującym w dniu 31.12.2021 r. nie funkcjonowała reguła dzielenia kwoty zmniejszającej miesięczne zaliczki podatkowe, dlatego przy wyliczaniu „hipotetycznej” zaliczki PIT na potrzeby obniżenia składki zdrowotnej uwzględniono pełne 43,76 zł |

75,07 zł |

| Zaliczka na podatek do przekazania na rachunek urzędu skarbowego po zaokrągleniu do pełnych złotych | 0,00 zł | |

| Kwota netto | 1100 zł – 150,81 zł – 75,07 zł – 0 zł | 874,12 zł |

| Wpłata do PPK finansowana przez pracownika | 1100 zł × 2% | 22,00 zł |

| Kwota do wypłaty | 874,12 zł – 22 zł – 0 zł + 0 zł | 852,12 zł |

[…] Sprawdź: Lista płac 2023 – jak rozliczać wynagrodzenie pracowników […]