Potrącenia z umów zlecenie to temat, który powinni zgłębić wszyscy zajmujący się rozliczaniem wynagrodzeń zleceniobiorców. O regułach dokonywania potrąceń z należności przysługujących wykonawcom umowy zlecenia, decyduje przede wszystkim ich charakter i częstotliwość wypłacania. Jeśli wynagrodzenie za realizowanie zlecenia można zaliczyć do świadczeń powtarzających się (wypłacanych cyklicznie), których celem jest zapewnienie utrzymania (lub które stanowią jedyne źródło dochodu), wówczas potrącanie z niego określonych należności powinno następować według zasad wskazanych w przepisach Kodeksu pracy.

Od 1 stycznia 2019 r. przewidziano modyfikację przepisów dotyczących ochrony wynagrodzenia zleceniobiorców przed potrąceniami. Ich brzmienie obecnie wprost wskazuje, że do wynagrodzeń zleceniobiorców-dłużników (spełniających ww. przesłanki) należy wprost stosować regulacje Kodeksu pracy o granicy potrącenia i kwocie wolnej od potrąceń.

Nowelizacja przepisów

W nowym art. 833 § 21 k.p.c. zakres stosowania art. 87 i art. 871 Kodeksu pracy uzupełniono również o świadczenia powtarzające się, które służą zapewnieniu utrzymania lub stanowią jedyne źródło dochodu dłużnika. Ma to na celu wyeliminowanie wątpliwości interpretacyjnych w zakresie ustalenia czy wynagrodzenie otrzymywane przez dłużnika zatrudnionego na podstawie umowy cywilnoprawnej można uznać za świadczenie powtarzające się, „którego celem jest zapewnienie utrzymania”. Osoby zatrudnione wszakże na podstawie umów cywilnoprawnych, choć stanowią niemały odsetek zatrudnionych, z punktu widzenia uprawnień pracowniczych i tak są w znacznie gorszej sytuacji niż osoby zatrudnione na umowę o pracę. Tym samym zdaniem ustawodawcy w zakresie zapewnienia im minimum egzystencji i ochrony przed egzekucją należało w sposób jednoznaczny zrównać je z osobami mającymi status pracowników w rozumieniu Kodeksu pracy.

W razie powstania wątpliwości w kwestii potrąceń dotyczących zleceniobiorców, zawsze zaleca się zleceniodawcy kontakt z organem egzekucyjnym roszczącym sobie prawo do świadczeń wypłacanych na podstawie umowy zlecenia, aby uzgodnić z nim zakres i reguły egzekucji.

Jak w praktyce wyliczyć kwotę wolną od potrąceń przy umowie zlecenia

W opinii Ministerstwa Sprawiedliwości:

- od 1 stycznia 2019 r. do wynagrodzenia z umowy zlecenia posiadającego charakter świadczenia powtarzającego się, które służy zapewnieniu utrzymania lub stanowi jedyne źródło dochodu, stosuje się w całości przepisy dotyczące „pracowniczej” kwoty wolnej;

- w drodze analogii należy przyjąć, iż w przypadku zleceniobiorcy kwoty wolne od potrąceń ulegają obniżeniu jak przy zatrudnieniu niepełnoetatowym – zgodnie z art. 871 2 Kodeksu pracy, a zatem jeśli w danym miesiącu wykonawca zlecenia przepracował część miesiąca a przez to mniej godzin niż wynosi nominalny czas pracy przewidziany dla pracownika pełnoetatowego, kwoty wolne ulegają proporcjonalnemu obniżeniu tak jak przy zatrudnieniu na część etatu;

- gdy dochodzi do łączenia pracy etatowej ze zleceniem u jednego pracodawcy, ustalenie przez komornika wysokości kwoty wolnej od potrąceń, winno nastąpić z uwzględnieniem całości uzyskiwanego dochodu zsumowanego z obu źródeł, z tym zastrzeżeniem kwestię tę, z uwagi na brak uregulowania wprost w przepisach, wyjaśni jednak dopiero orzecznictwo sądowe;

- jeśli zleceniodawca otrzyma od organu egzekucyjnego zajęcie wierzytelności przysługujących zleceniobiorcy, a posiada wiedzę, że wynagrodzenie wypłacane zleceniobiorcy z tytułu zlecenia ma charakter świadczenia wypłacanego okresowo w powtarzających się odstępach czasu i którego celem jest zapewnienie utrzymania, albo stanowi jedyne źródło dochodu dłużnika, wówczas powinien podjąć decyzję o zastosowaniu do tego wynagrodzenia granicy potrącenia czy kwoty wolnej od potrąceń w wysokości minimalnej płacy aktualnie przysługującej pracownikom.

W praktyce można spotkać się z różnymi poglądami dotyczącymi ustalania finalnej kwoty wolnej od potrąceń w przypadku umów zlecenia. Zgodnie z nimi chroniona przed potrąceniami powinna być:

pogląd 1: kwota wolna od potrąceń obowiązująca pracowników (wyliczona z uwzględnieniem podstawowych KUP i bez stosowania kwoty zmniejszającej zaliczkę podatkową), zmniejszana proporcjonalnie w przypadku, gdy w danym miesiącu wykonawca zlecenia przepracował część miesiąca a przez to mniej godzin niż wynosi nominalny czas pracy przewidziany dla pracownika pełnoetatowego;

pogląd 2: kwota wolna od potrąceń obowiązująca pracowników (wyliczona z uwzględnieniem podstawowych KUP i kwoty zmniejszającej zaliczkę podatkową), zmniejszana proporcjonalnie w sytuacji, o której mowa powyżej;

pogląd 3: kwota minimalnego wynagrodzenia przewidzianego dla pracownika pełnoetatowego (zmniejszana analogicznie jak przy pracownikach niepełnoetatowych) po odjęciu podatku i składek ZUS wyliczonych według zasad obowiązujących przy rozliczaniu zleceniobiorców.

Naszym zdaniem, najwłaściwsze jest stosowanie wytycznych opisanych w poglądzie nr 3.

Sprawdź: Kwoty wolne od potrąceń w 2020 r.

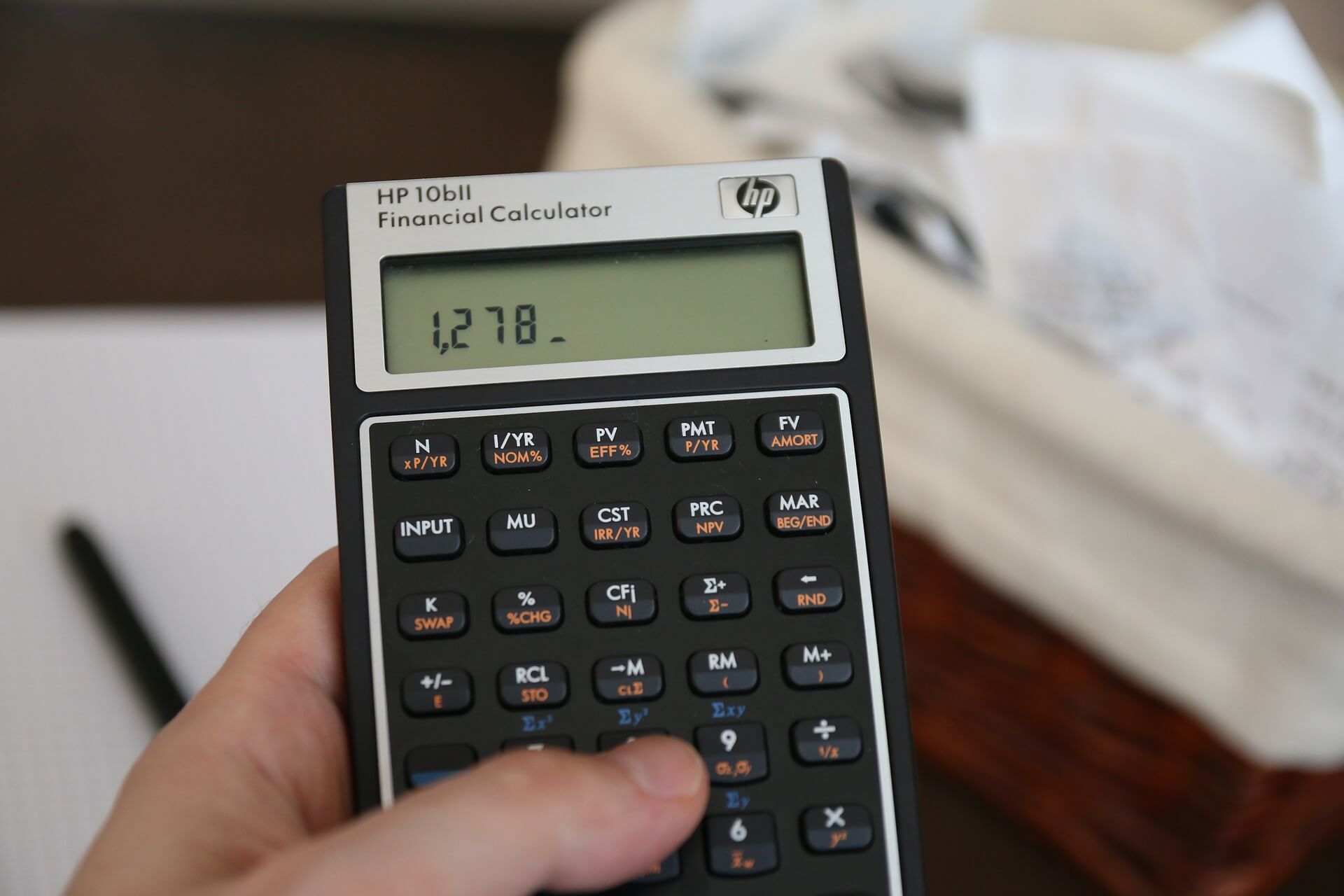

Sprawdź praktyczny kalkulator potrąceń z umowy zlecenia:

🧮 Kalkulator Online – Potrącenia z umowy zlecenia

Jak obliczyć kwotę potrącenia z umowy zlecenia?

➪ Kliknij i Sprawdź

W razie nieuzasadnionego przekazania komornikowi przez zleceniodawcę całości wynagrodzenia należnego wykonawcy zlecenia, dłużnikowi przysługuje możliwość złożenia wniosku o ograniczenie egzekucji celem wykazania spełnienia przesłanek uzasadniających odpowiednie zastosowanie przepisów Kodeksu pracy do świadczenia otrzymywanego prze niego z tytułu umowy zlecenia.

Jeśli podmiot zatrudniający otrzymuje tytuł egzekucyjny dotyczący umowy zlecenia, wówczas zasadnym jest odebranie od zleceniobiorcy oświadczenia stwierdzającego, czy zlecenie służy zapewnieniu utrzymania lub stanowi jedyne źródło dochodu.

Przykład

Spółka z o.o. zatrudnia 29-letniego zleceniobiorcę (nieobjętego PPK):

- dla którego wykonywana umowa zlecenia (zawarta na 16 miesięcy) jest jedynym źródłem utrzymania i jedynym tytułem do ubezpieczeń,

- który zawnioskował o przystąpienie do dobrowolnego ubezpieczenia chorobowego,

- któremu przysługują 20-procentowe koszty uzyskania przychodu.

Co miesiąc otrzymuje on zgodnie z postanowieniami umownymi wynagrodzenie w wysokości 3000 zł brutto. W lutym 2020 r. ww. wynagrodzenie zostało zajęte przez komornika na poczet należności niealimentacyjnych. Z uwagi na charakter omawianej umowy zlecenia, stosuje się do niej zakres ochrony wynagrodzenia z Kodeksu pracy. W lutym 2020 r. zleceniobiorca przepracował 120 godzin.

Wyznaczenie w rozstrzyganym przypadku kwoty wolnej od potrąceń, z zastosowaniem ustawowej płacy minimalnej obowiązującej pracowników (czyli w zgodzie ze stanowiskiem resortu sprawiedliwości), powinno przebiegać następująco:

- wymiar czasu pracy: 120 godz./160 godz. (wymiar czasu pracy w lutym 2020 r. dla pełnego etatu) = 0,75 etatu,

- minimalna płaca brutto: 2.600 zł x 0,75 etatu = 1.950 zł,

- kwota wolna od potrąceń: 1.433,21 zł, co wynika z poniższego wyliczenia:

| Poz. | Składniki | Działanie | Kwoty (w zł) |

| 1. | Wynagrodzenie brutto | 1.950,00 zł | |

| 2. | Podstawa wymiaru składek na ubezpieczenia społeczne | Poz. 1 | 1.950,00 zł |

| 3. | Składka na ubezpieczenie emerytalne | Poz. 2 × 9,76% | 190,32 zł |

| 4. | Składka na ubezpieczenia rentowe | Poz. 2 × 1,5% | 29,25 zł |

| 5. | Składka na ubezpieczenie chorobowe | Poz. 2 × 2,45% | 47,78 zł |

| 6. | Razem składki na ubezpieczenia społeczne finansowane przez zatrudnionego | Poz. 3 + poz. 4 + poz. 5 | 267,35 zł |

| 7. | Podstawa składki na ubezpieczenie zdrowotne | Poz. 2 – poz. 6 | 1.682,65 zł |

| 8. | Składka na ubezpieczenie zdrowotne | Poz. 7 × 9% | 151,44 zł |

| 9. | Koszty uzyskania przychodu | (Poz. 1 + poz. 10 – poz. 6) x 20% | 336,53 zł |

| 10. | Wpłata do PPK finansowana przez pracodawcę | ||

| 11. | Przychód do opodatkowania | Poz. 1 + poz. 10 – poz. 6 – poz. 9, gdzie otrzymany wynik zaokrągla się do pełnych złotych | 1.346,00 zł |

| 12. | Kwota zmniejszająca podatek | 0,00 zł | |

| 13. | Stawka % PIT | 17,00% | |

| 14. | Zaliczka na podatek przed pomniejszeniem o składkę zdrowotną | Poz. 11 × poz. 13 – poz. 12 | 228,82 zł |

| 15. | Składka zdrowotna odliczana od zaliczki na podatek dochodowy | Poz. 7 × 7,75% | 130,41 zł |

| 16. | Zaliczka na podatek | Poz. 14 – poz. 15, gdzie otrzymany wynik zaokrągla się do pełnych złotych | 98,00 zł |

| 17. | Wpłata do PPK finansowana przez zatrudnionego | ||

| 18. | Kwota wynagrodzenia netto | Poz. 1 – poz. 6 – poz. 8 – poz. 16 – poz. 17 | 1.433,21 zł |

Potrącenia z wynagrodzeń zleceniobiorców objętych PPK

W przypadku zleceniobiorców będących uczestnikami PPK, kwoty wolne od potrąceń trzeba ustalać uwzględniając:

- zaliczkę podatkową należną od wpłat na PPK naliczanych od minimalnego wynagrodzenia z zastosowaniem faktycznie obowiązującej stawki procentowej przewidzianej dla wpłat finansowanych przez zakład pracy,

- wpłaty do PPK naliczane od kwoty minimalnego wynagrodzenia z zastosowaniem faktycznie obowiązującej danego zleceniobiorcę stawki procentowej wpłat (zarówno w części obowiązkowej, jak i dobrowolnej).

Powyższe potwierdza resort finansów.

W aktualnym stanie prawnym, wyznaczając górny pułap potrąceń z wynagrodzenia należnego w ramach umowy zlecenia objętej ochroną przed potrąceniami wynikającą z Kodeksu pracy, od płacy brutto należy:

- w pierwszej kolejności odjąć składki ZUS i zaliczkę podatkową (wyliczoną również od wpłat na PPK pokrywanych ze środków pracodawcy),

- następnie odjąć wpłatę na PPK finansowaną przez zatrudnionego (zarówno podstawową, jak i wpłatę dodatkową, jeśli taką zatrudniony zadeklarował)

i dopiero od tak ustalonej kwoty trzeba wyznaczyć kwotę potrącenia:

- do limitów wskazanych w art. 87 § 1 Kodeksu pracy,

- z zachowaniem kwoty wolnej od potrąceń.