Jedną z bardzo częstych przyczyn wymuszających korektę listy płac jest nadpłata składek ZUS wskutek przekroczenia rocznej podstawy wymiaru składek emerytalno-rentowych w danym roku kalendarzowym.

Korygowanie rozliczeń płacowych z powodu, o którym mowa powyżej, rodzi niezmiennie wiele pytań. Stąd przygotowaliśmy niniejszy tekst, przedstawiając w nim praktyczny przykład oraz udostępniając link do wyjątkowego kalkulatora, który prowadzi krok po kroku przez proces „prostowania” wyliczeń po wystąpieniu nadpłaty składek zusowskich.

Nadpłata składek zusowskich wymaga skorygowania rozliczeń z ZUS

Nadpłacenie składek na ubezpieczenia emerytalne i rentowe zwykle jest skutkiem błędu systemu płacowego lub niepoinformowania przez zatrudnionego o ozusowanych dochodach z innych źródeł. Wymaga ono przede wszystkim:

- sporządzenia odpowiednich korekt dokumentacji zusowskiej – komplet korygujący dotyczący miesiąca, w którym nastąpiła nadpłata składek, powinien składać się: z raportu ZUS RCA, w którym wykazuje się składki na ubezpieczenia społeczne i ubezpieczenie zdrowotne wyliczone już od prawidłowych podstaw wymiaru oraz z deklaracji rozliczeniowej ZUS DRA, w której uwzględnione winno być prawidłowe rozliczenie składek i wypłaconych świadczeń za wszystkie osoby ubezpieczone, po wzięciu pod uwagę zmian wynikających z korygującego raportu ZUS RCA;

- zwrócenia osobie, której nadpłata dotyczy, składek niesłusznie pobranych z jego wynagrodzenia – zwrot w tym zakresie dokonywany winien być:

- nawet jeżeli płatnik nie wystąpił do ZUS o zwrot składek (wówczas kwotę należną zatrudnionemu zakład pracy finansuje z własnych środków),

- po uprzednim pomniejszeniu nadpłaconej kwoty o powstałą niedopłatę składki na ubezpieczenie zdrowotne, a także o zaliczkę na podatek dochodowy od osób fizycznych, którą należy skalkulować od sumy przychodów postawionych do dyspozycji zatrudnionemu w miesiącu wypłacania mu nadpłaconych składek ZUS (w podstawie opodatkowania uwzględnia się kwotę składek na ubezpieczenia emerytalne i rentowe pobranych ze środków zatrudnionego ponad roczny limit przed pomniejszeniem jej o niedopłatę składki zdrowotnej; od zwracanej pracownikowi kwoty nadpłaty nie nalicza się składek na ubezpieczenia społeczne).

Nienależnie opłacone składki są zaliczane z urzędu na poczet składek zaległych lub bieżących, zaś w razie ich braku na poczet składek przyszłych, o ile płatnik nie złoży wniosku o ich zwrot.

Wcześniejszych rozliczeń podatkowych nie korygujemy

Zaznaczmy, że korekty składek ZUS wywołują skutki w momencie rozliczenia. Oznacza to, że takie korekty nie wiążą się z koniecznością korygowania:

- dokonanych na listach płac rozliczeń w zakresie podatku dochodowego, gdyż przy jego kalkulowaniu uwzględniono faktycznie pobrane w danym miesiącu z przychodu zatrudnionego składki społeczne (mimo, iż zostały nadpłacone);

- informacji PIT-11 za rok, w którym doszło do nadpłaty, albowiem powinna obrazować ona stan faktyczny zaistniały w danym roku. W informacji tej trzeba wszakże uwzględnić te zaliczki podatkowe i składki zusowskie, które faktycznie zostały pobrane przez pracodawcę z dochodu zatrudnionego w roku, za który jest ona sporządzona. A zatem wspomniany formularz służy odwzorowaniu zaistniałego w trakcie roku podatkowego stanu faktycznego, a nie do jego kreowania (potwierdzają to chociażby interpretacje indywidualne Dyrektora Krajowej Informacji Skarbowej: z 11 marca 2019 r., nr 0115-KDIT2-2.4011.9.2019.1.ŁS oraz z 24 czerwca 2019 r., nr 0112-KDIL3-1.4011.134.2019.1.KF).

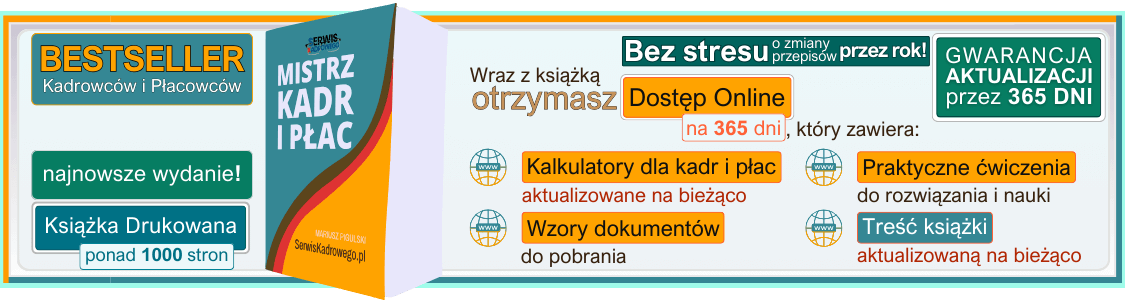

Sprawdź niezawodny kalkulator do korygowania list płac w przypadku nadpłaty składek emerytalno-rentowych:

🧮 Kalkulator Online – Jak rozliczać nadpłatę składek na ub. emerytalne i rentowe

Jak rozliczać nadpłatę składek na ub. emerytalne i rentowe

➪ Kliknij i Sprawdź

Przykład

Firma we wrześniu 2024 r. otrzymała z ZUS zawiadomienie, że jeden z jej pracowników (niebędący uczestnikiem PPK) otrzymujący co miesiąc stałe wynagrodzenie w wysokości 14.500 zł brutto, w lipcu 2024 r. przekroczył ze względu na dodatkowe przychody z innego miejsca pracy roczną podstawę składek na ubezpieczenie emerytalne oraz rentowe, a mimo to miał naliczone ww. składki bez uwzględnienia tego faktu. W piśmie zusowskim podano informację, iż lipcowa podstawa składek emerytalno-rentowych winna wynieść 8.460 zł, a pracodawca ustalił ją na poziomie 14.500 zł. W efekcie:

- nadpłata składek na ubezpieczenia emerytalne i rentowe finansowanych przez pracownika wyniosła: 680,10 zł (589,50 zł + 90,60 zł), zgodnie z wyliczeniem: [(14500 zł x 9,76%) – (8460 zł x 9,76%)] + [(14500 zł x 1,5%) – (8460 zł x 1,5%)];

- niedopłata składki na ubezpieczenie zdrowotne to: 61,21 zł, zgodnie z wyliczeniem:

[(589,5 zł + 90,6 zł) x 9%] (niedopłata powstała z tego powodu, że pierwotnie zaniżona została podstawa skł. zdrow. wskutek uwzględnienia przy jej ustalalniu zawyżonych skł. emer.-rent.).

Zakładając, że pracodawca zwrócił nadpłatę składek pracownikowi we wrześniu 2024 r. i uwzględniając dodatkowo fakt, iż pracownik, uprawniony jest do podstawowych kosztów uzyskania przychodu i 1/12 kwoty zmniejszającej podatek, wrześniowa lista płac z obliczonymi świadczeniami do wypłaty powinna wyglądać następująco:

| Składniki | Działanie | Kwota |

| Wynagrodzenie za pracę + inne składniki płacy brutto | 14.500,00 zł | |

| Kwota nadpłaty składek na ub. emerytalno-rentowe | 680,10 zł | |

| Podstawa wymiaru składki na ubezpieczenie chorobowe | 14500 zł | 14.500,00 zł |

| Składka na ubezpieczenie emerytalne | 0,00 zł | |

| Składki na ubezpieczenia rentowe | 0,00 zł | |

| Składka na ubezpieczenie chorobowe | 14500 zł × 2,45% | 355,25 zł |

| Suma składek na ubezpieczenie społeczne | 0 zł + 0 zł + 355,25 zł | 355,25 zł |

| Stawka procentowa podatku | 12% | |

| Koszty uzyskania przychodu | 250,00 zł | |

| Podstawa obliczenia zaliczki na podatek po zaokrągleniu do pełnych złotych | 14500 zł + 680,1 zł (nadpłata skł.) – 355,25 zł (skł. społeczne finans. przez zatrudnionego) – 250 zł – 0 zł | 14.575,00 zł |

| Kwota zmniejszająca miesięczną zaliczkę podatkową (na mocy złożonego PIT-2) | 300,00 zł | |

| Zaliczka na podatek przed zaokrągleniem | (14575 zł × 12%) – 300 zł | 1.449,00 zł |

| Podstawa wymiaru składki na ubezpieczenie zdrowotne | 14500 zł – 355,25 zł (skł. społ. fin. przez zatrud.) | 14.144,75 zł |

| Składka zdrowotna | 14144,75 zł × 9% | 1.273,03 zł |

| Składka zdrowotna do odliczenia od podatku | 0,00 zł | |

| Zaliczka na podatek do przekazania na rachunek urzędu skarbowego po zaokrągleniu do pełnych złotych | 1449 zł po zaokrągleniu do pełnych zł | 1.449,00 zł |

| Kwota niedopłaty składki zdrowotnej | 61,21 zł | |

| Kwota netto | 14500 zł + 680,1 zł – 355,25 zł – 1273,03 zł – 1449 zł – 61,21 zł | 12.041,61 zł |